Đầu số 034 là mạng gì? Điểm lưu ý khi tính thuế TNCN đối với phụ cấp điện thoại?

Đầu số 034 là mạng gì?

Đầu số 034 là đầu số thuộc nhà mạng Viettel, được chuyển đổi từ đầu số cũ 0164 theo Kế hoạch chuyển đổi mã mạng ban hành kèm theo Quyết định 798/QĐ-BBTTTT năm 2018.

STT | Doanh nghiệp | Mã mạng cũ | Mã mạng mới |

1 | MobiFone | 120, 121, 122, 126, 128 | 70, 79, 77, 76, 78 |

2 | VinaPhone | 123, 124, 125, 127, 129 | 83, 84, 85, 81, 82 |

3 | Viettel | 162, 163, 164, 165, 166, 167, 168, 169 | 32, 33, 34, 35, 36, 37, 38, 39 |

4 | Vietnamobile | 186, 188 | 56, 58 |

5 | Gmobile | 199 | 59 |

Đầu số 034 là mạng gì? Điểm lưu ý khi tính thuế TNCN đối với phụ cấp điện thoại?

Có chịu thuế thu nhập cá nhân đối với phụ cấp điện thoại không?

Căn cứ điểm đ khoản 2 Điều 2 Thông tư 111/2013/TT-BTC quy định như sau:

Các khoản thu nhập chịu thuế

Theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm:

...

2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

...

đ) Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới mọi hình thức:

...

đ.4) Phần khoán chi văn phòng phẩm, công tác phí, điện thoại, trang phục,... cao hơn mức quy định hiện hành của Nhà nước. Mức khoán chi không tính vào thu nhập chịu thuế đối với một số trường hợp như sau:

đ.4.1) Đối với cán bộ, công chức và người làm việc trong các cơ quan hành chính sự nghiệp, Đảng, đoàn thể, Hội, Hiệp hội: mức khoán chi áp dụng theo văn bản hướng dẫn của Bộ Tài chính.

đ.4.2) Đối với người lao động làm việc trong các tổ chức kinh doanh, các văn phòng đại diện: mức khoán chi áp dụng phù hợp với mức xác định thu nhập chịu thuế thu nhập doanh nghiệp theo các văn bản hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp.

đ.4.3) Đối với người lao động làm việc trong các tổ chức quốc tế, các văn phòng đại diện của tổ chức nước ngoài: mức khoán chi thực hiện theo quy định của Tổ chức quốc tế, văn phòng đại diện của tổ chức nước ngoài.

...

Căn cứ các quy định trên, trường hợp Công ty áp dụng hình thức khoán chi phụ cấp tiền điện thoại cho người lao động được ghi cụ thể điều kiện hưởng và mức hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thỏa ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty thì:

Đối với thuế TNCN: Nếu mức chi này phù hợp với mức xác định thu nhập chịu thuế thu nhập doanh nghiệp theo các văn bản hướng dẫn thi hành Luật Thuế thu nhập doanh nghiệp 2008 thì khoản chi này không tính vào thu nhập chịu thuế TNCN từ tiền lương tiền công của người lao động.

Trường hợp mức chi nêu trên cao hơn mức quy định hiện hành của Nhà nước thì phần chi vượt mức phải tính vào thu nhập chịu thuế TNCN.

>> Xem thêm tại Công văn 28810/CTHN-TTHT Cục thuế Hà Nội V/v Chính sách thuế TNCN, TNDN đối với khoản phụ cấp điện thoại tại đây.

Thuế suất tính thuế thu nhập cá nhân hiện nay là bao nhiêu?

Căn cứ Điều 14 Nghị định 65/2013/NĐ-CP một số chỗ bị bãi bỏ bởi khoản 4 Điều 6 Nghị định 12/2015/NĐ-CP thì biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công.

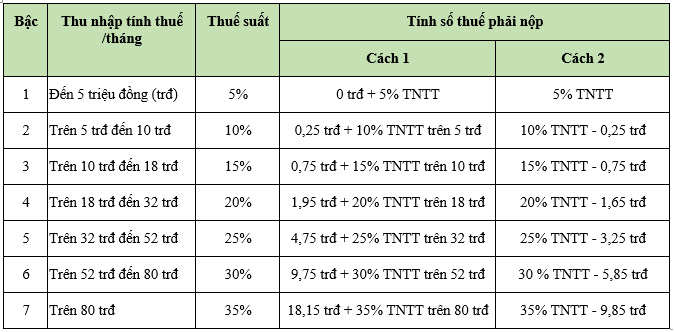

Theo quy định tại Phụ lục 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC thì có 2 cách tính biểu thuế lũy tiến từng phần như sau:

Mức thuế suất phụ thuộc vào từng khoảng tương ứng của thu nhập tính thuế.

Ví dụ: Thu nhập tính thuế dưới 5 triệu đồng thì mức thuế suất là 5%.

Thu nhập tính thuế là 7 triệu đồng thì sẽ chia ra thành 2 mức thuế suất:

+ Mức 1: 5 triệu đầu tiên sẽ chịu thuế suất 5%.

+ Mức 2: 2 triệu còn lại sẽ chịu thuế suất là 10%.

Ngoài ra, khi tính thuế thu nhập cá nhân cũng cần chú ý đến mức giảm trừ gia cảnh.

Tại Điều 1 Nghị quyết 954/2020/UBTVQH14 có quy định như sau:

Mức giảm trừ gia cảnh

Điều chỉnh mức giảm trừ gia cảnh quy định tại khoản 1 Điều 19 của Luật Thuế thu nhập cá nhân số 04/2007/QH12 đã được sửa đổi, bổ sung một số điều theo Luật số 26/2012/QH13 như sau:

1. Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

2. Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Theo quy định trên, đối với công chức viên chức nói riêng và người có thu nhập từ tiền công tiền lương nói chung thì giảm trừ bản thân là 11 triệu đồng/tháng (132 triệu đồng/năm).

Đồng thời mức giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Kết luận:

Đầu số 034 thuộc nhà mạng Viettel, kế thừa từ việc chuyển đổi mã mạng từ đầu số 0164 cũ.

Mức chi cho tiền phụ cấp điện thoại nếu cao hơn mức quy định hiện hành của Nhà nước thì phần chi vượt mức phải tính vào thu nhập chịu thuế thu nhập cá nhân

Khi tính thuế thì cần lưu ý tính dựa trên thu nhập tính thuế, mức thuế suất được tính dựa trên biểu thuế luỹ tiến từng phần và mức giảm trừ gia cảnh theo quy định hiện nay.

- Toàn bộ mức lương 5 bảng lương mới của 9 đối tượng hưởng lương, phụ cấp trong các cơ quan, tổ chức, đơn vị sự nghiệp công lập của Đảng, Nhà nước khi cải cách tiền lương xác định trên căn cứ nào?

- Thống nhất tăng lương 02 đối tượng CBCCVC giữ chức vụ và không giữ chức vụ trong chính sách tiền lương mới, cụ thể thế nào?

- Kết luận 127 Bộ Chính trị: Sáp nhập tỉnh, sáp nhập xã, không tổ chức cấp huyện với mục tiêu thế nào? Xác định số lượng đại biểu HĐND cấp tỉnh theo nguyên tắc nào?

- Mức điều chỉnh tăng lương hưu trong năm 2025 cho người tham gia bảo hiểm xã hội tự nguyện và bảo hiểm xã hội bắt buộc được đề xuất thì do cơ quan nào quy định?

- Quyết định không giải quyết nghỉ hưu trước tuổi theo Nghị định 178 cho công chức viên chức khi xếp loại chất lượng ở mức nào?