Mẫu văn bản đề nghị miễn tiền chậm nộp thuế trong trường hợp người nộp thuế bị thiệt hại vật chất do gặp thiên tai được quy định thế nào?

- Người nộp thuế được miễn tiền chậm nộp trong những trường hợp bất khả kháng nào?

- Mẫu văn bản đề nghị miễn tiền chậm nộp thuế trong trường hợp người nộp thuế bị thiệt hại vật chất do gặp thiên tai được quy định thế nào?

- Số tiền chậm nộp thuế được miễn đối với người nộp thuế gặp thiên tai được xác định thế nào?

Người nộp thuế được miễn tiền chậm nộp trong những trường hợp bất khả kháng nào?

Căn cứ khoản 8 Điều 59 Luật Quản lý thuế 2019 quy định về xử lý đối với việc chậm nộp tiền thuế như sau:

Xử lý đối với việc chậm nộp tiền thuế

...

7. Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế phải nộp giảm thì được điều chỉnh số tiền chậm nộp đã tính tương ứng với số tiền chênh lệch giảm.

8. Người nộp thuế phải nộp tiền chậm nộp theo quy định tại khoản 1 Điều này được miễn tiền chậm nộp trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này.

9. Bộ trưởng Bộ Tài chính quy định thủ tục xử lý đối với việc chậm nộp tiền thuế.

Đồng thời, căn cứ khoản 27 Điều 3 Luật Quản lý thuế 2019 quy định như sau:

Giải thích từ ngữ

Trong Luật này, các từ ngữ dưới đây được hiểu như sau:

...

25. Nguyên tắc bản chất hoạt động, giao dịch quyết định nghĩa vụ thuế là nguyên tắc được áp dụng trong quản lý thuế nhằm phân tích các giao dịch, hoạt động sản xuất, kinh doanh của người nộp thuế để xác định nghĩa vụ thuế tương ứng với giá trị tạo ra từ bản chất giao dịch, hoạt động sản xuất, kinh doanh đó.

26. Công ty mẹ tối cao của tập đoàn là pháp nhân có vốn chủ sở hữu trực tiếp hoặc gián tiếp tại các pháp nhân khác của một tập đoàn đa quốc gia, không bị sở hữu bởi bất kỳ pháp nhân nào khác và báo cáo tài chính hợp nhất của công ty mẹ tối cao của tập đoàn không được hợp nhất vào bất kỳ báo cáo tài chính của một pháp nhân nào khác trên toàn cầu.

27. Trường hợp bất khả kháng bao gồm:

a) Người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ;

b) Các trường hợp bất khả kháng khác theo quy định của Chính phủ.

Như vậy, theo quy định, người nộp thuế thuộc đối tượng phải nộp tiền chậm nộp được miễn tiền chậm nộp thuế trong những trường hợp bất khả kháng sau đây:

(1) Người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ;

(2) Các trường hợp bất khả kháng khác theo quy định của Chính phủ.

Người nộp thuế được miễn tiền chậm nộp trong những trường hợp bất khả kháng nào? (Hình từ Internet)

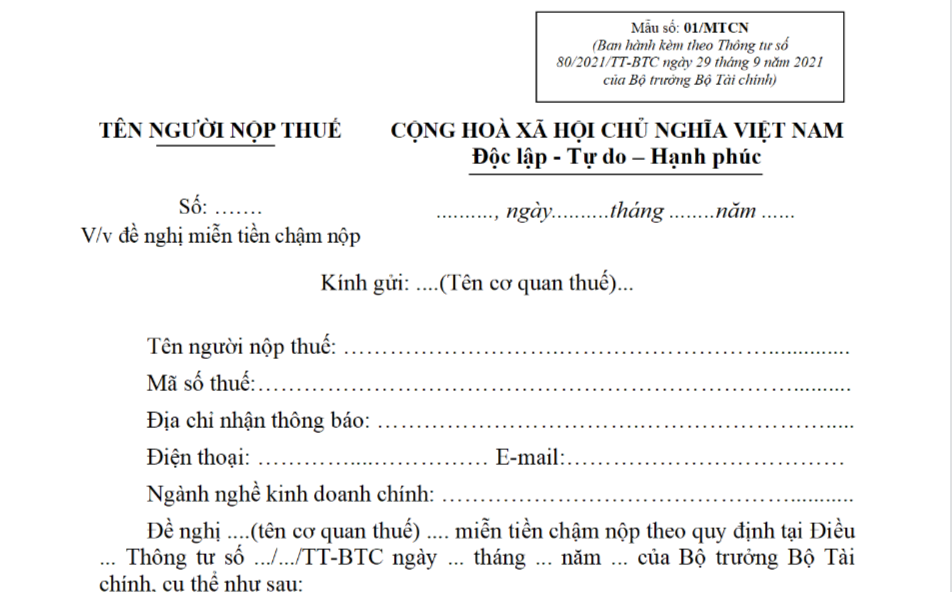

Mẫu văn bản đề nghị miễn tiền chậm nộp thuế trong trường hợp người nộp thuế bị thiệt hại vật chất do gặp thiên tai được quy định thế nào?

Căn cứ khoản 2 Điều 23 Thông tư 80/2021/TT-BTC quy định về trình tự, thủ tục, hồ sơ miễn tiền chậm nộp như sau:

Trình tự, thủ tục, hồ sơ miễn tiền chậm nộp

...

2. Hồ sơ miễn tiền chậm nộp

a) Đối với trường hợp do thiên tai, thảm họa, dịch bệnh, hoả hoạn, tai nạn bất ngờ, hồ sơ bao gồm:

a.1) Văn bản đề nghị miễn tiền chậm nộp của người nộp thuế theo mẫu số 01/MTCN ban hành kèm theo phụ lục I Thông tư này;

a.2) Tài liệu xác nhận về thời gian, địa điểm xảy ra thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ của cơ quan có thẩm quyền (bản chính hoặc bản sao có xác nhận của người nộp thuế);

a.3) Văn bản xác định giá trị thiệt hại vật chất của cơ quan tài chính hoặc cơ quan giám định độc lập (bản chính hoặc bản sao có chứng thực);

a.4) Văn bản (bản chính hoặc bản sao có xác nhận của người nộp thuế) quy định trách nhiệm của tổ chức, cá nhân phải bồi thường thiệt hại (nếu có);

a.5) Các chứng từ (bản chính hoặc bản sao có xác nhận của người nộp thuế) liên quan đến việc bồi thường thiệt hại (nếu có).

...

Như vậy, mẫu văn bản đề nghị miễn tiền chậm nộp thuế trong trường hợp người nộp thuế bị thiệt hại vật chất do gặp thiên tai được quy định theo mẫu số 01/MTCN ban hành kèm theo Phụ lục I Thông tư 80/2021/TT-BTC.

Tải mẫu văn bản đề nghị miễn tiền chậm nộp thuế tại đây: TẢI VỀ

Số tiền chậm nộp thuế được miễn đối với người nộp thuế gặp thiên tai được xác định thế nào?

Căn cứ khoản 3 Điều 23 Thông tư 80/2021/TT-BTC quy định về trình tự, thủ tục, hồ sơ miễn tiền chậm nộp như sau:

Trình tự, thủ tục, hồ sơ miễn tiền chậm nộp

...

3. Xác định số tiền chậm nộp được miễn

a) Đối với người nộp thuế gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ quy định tại điểm a khoản 27 Điều 3 Luật Quản lý thuế: số tiền chậm nộp được miễn là số tiền chậm nộp còn nợ tại thời điểm xảy ra thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ và không vượt quá giá trị vật chất bị thiệt hại sau khi trừ các khoản được bồi thường, bảo hiểm theo quy định (nếu có).

b) Đối với người nộp thuế gặp trường hợp bất khả kháng khác theo quy định tại khoản 1 Điều 3 Nghị định số 126/2020/NĐ-CP: số tiền chậm nộp được miễn là số tiền chậm nộp còn nợ tại thời điểm xảy ra tình trạng bất khả kháng khác và không vượt quá giá trị vật chất bị thiệt hại sau khi trừ các khoản được bồi thường, bảo hiểm theo quy định (nếu có).

4. Thẩm quyền ban hành quyết định miễn tiền chậm nộp

Thủ trưởng cơ quan thuế quản lý trực tiếp hoặc cơ quan thuế quản lý khoản thu ngân sách nhà nước ban hành Quyết định miễn tiền chậm nộp theo mẫu số 04/MTCN ban hành kèm theo phụ lục I Thông tư này.

Như vậy, theo quy định, số tiền chậm nộp thuế được miễn đối với người nộp thuế gặp thiên tai là số tiền chậm nộp còn nợ tại thời điểm xảy ra thiên tai và không vượt quá giá trị vật chất bị thiệt hại sau khi trừ các khoản được bồi thường, bảo hiểm theo quy định (nếu có).

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Lịch mở cửa lăng Bác 2025? Lăng Bác mở cửa khi nào năm 2025? Viếng Lăng Bác mấy giờ năm 2025?

- Tết Hàn Thực bắt nguồn từ đâu? Tết Hàn Thực tiếng Anh là gì? Tết Hàn Thực vào ngày nào, có phải lễ lớn không?

- Mẫu tờ khai đăng ký an toàn công trình hồ chứa thủy điện năm 2025? Tải mẫu tờ khai đăng ký an toàn công trình hồ chứa thủy điện?

- Ngày tốt khai trương tháng 4 năm 2025 kinh doanh, buôn bán? Xem ngày tốt khai trương lịch vạn niên tháng 4 2025?

- 2 bản đồ sáp nhập tỉnh xã 2025 theo dự thảo Nghị quyết sắp xếp đơn vị hành chính của UBTVQH về nội dung gì?