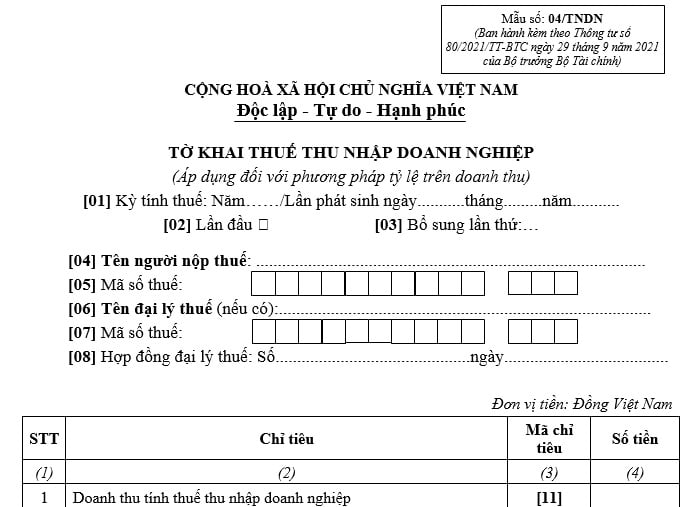

Mẫu 04/TNDN Tờ khai thuế thu nhập doanh nghiệp 2025? Hướng dẫn kê khai mẫu 04/TNDN 2025 chi tiết?

Mẫu 04/TNDN Tờ khai thuế thu nhập doanh nghiệp 2025? Hướng dẫn kê khai mẫu 04/TNDN 2025 chi tiết?

Tờ khai thuế thu nhập doanh nghiệp (áp dụng đối với phương pháp tỷ lệ trên doanh thu) là Mẫu số 04/TNDN được quy định tại Mục VI Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC.

TẢI VỀ Mẫu 04/TNDN Tờ khai thuế thu nhập doanh nghiệp 2025

Trên đây là thông tin về "Mẫu 04/TNDN Tờ khai thuế thu nhập doanh nghiệp 2025? Hướng dẫn kê khai mẫu 04/TNDN 2025 chi tiết?"

Mẫu 04/TNDN Tờ khai thuế thu nhập doanh nghiệp 2025? Hướng dẫn kê khai mẫu 04/TNDN 2025 chi tiết? (Hình từ Internet)

03 đối tượng nộp thuế TNDN bao gồm những ai?

Người nộp thuế thu nhập doanh nghiệp được quy định tại Điều 2 Luật Thuế thu nhập doanh nghiệp 2008 được sửa đổi, bổ sung bởi khoản 1 Điều 1 Luật Thuế thu nhập doanh nghiệp sửa đổi 2013 như sau:

(1) Người nộp thuế thu nhập doanh nghiệp là tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế theo quy định của Luật này, bao gồm:

+ Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam;

+ Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài có cơ sở thường trú hoặc không có cơ sở thường trú tại Việt Nam;

+ Tổ chức được thành lập theo Luật hợp tác xã;

+ Đơn vị sự nghiệp được thành lập theo quy định của pháp luật Việt Nam;

+ Tổ chức khác có hoạt động sản xuất, kinh doanh có thu nhập.

(2) Doanh nghiệp có thu nhập chịu thuế quy định tại Điều 3 của Luật này phải nộp thuế thu nhập doanh nghiệp như sau:

+ Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam;

+ Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam liên quan đến hoạt động của cơ sở thường trú đó;

+ Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam mà khoản thu nhập này không liên quan đến hoạt động của cơ sở thường trú;

+ Doanh nghiệp nước ngoài không có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam.

(3) Cơ sở thường trú của doanh nghiệp nước ngoài là cơ sở sản xuất, kinh doanh mà thông qua cơ sở này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động sản xuất, kinh doanh tại Việt Nam, bao gồm:

+ Chi nhánh, văn phòng điều hành, nhà máy, công xưởng, phương tiện vận tải, mỏ dầu, mỏ khí, mỏ hoặc địa điểm khai thác tài nguyên thiên nhiên khác tại Việt Nam;

+ Địa điểm xây dựng, công trình xây dựng, lắp đặt, lắp ráp;

+ Cơ sở cung cấp dịch vụ, bao gồm cả dịch vụ tư vấn thông qua người làm công hoặc tổ chức, cá nhân khác;

+ Đại lý cho doanh nghiệp nước ngoài;

+ Đại diện tại Việt Nam trong trường hợp là đại diện có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài hoặc đại diện không có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài nhưng thường xuyên thực hiện việc giao hàng hoá hoặc cung ứng dịch vụ tại Việt Nam.

05 nguyên tắc phải tuân thủ trong hoạt động quản lý thuế?

05 nguyên tắc trong hoạt động quản lý thuế được quy định tại Điều 5 Luật Quản lý thuế 2019 được sửa đổi bởi khoản 1 Điều 6 Luật sửa đổi Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách Nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế, Luật Thuế thu nhập cá nhân, Luật Dự trữ quốc gia, Luật Xử lý vi phạm hành chính 2024, cụ thể như sau:

(1) Mọi tổ chức, hộ gia đình, hộ kinh doanh, cá nhân có nghĩa vụ nộp thuế theo quy định của luật.

(2) Cơ quan quản lý thuế, các cơ quan khác của Nhà nước được giao nhiệm vụ quản lý thu thực hiện việc quản lý thuế theo quy định của Luật này và quy định khác của pháp luật có liên quan, bảo đảm công khai, minh bạch, bình đẳng và bảo đảm quyền, lợi ích hợp pháp của người nộp thuế.

Công chức quản lý thuế chịu trách nhiệm giải quyết hồ sơ thuế trong phạm vi hồ sơ, tài liệu, thông tin của người nộp thuế cung cấp, cơ sở dữ liệu của cơ quan quản lý thuế, thông tin của cơ quan nhà nước có thẩm quyền cung cấp có liên quan đến người nộp thuế, kết quả áp dụng quản lý rủi ro trong quản lý thuế, bảo đảm theo đúng chức trách, nhiệm vụ, tuân thủ quy định của pháp luật về quản lý thuế và quy định pháp luật khác về thuế có liên quan.

(3) Cơ quan, tổ chức, cá nhân có trách nhiệm tham gia quản lý thuế theo quy định của pháp luật.

(4) Thực hiện cải cách thủ tục hành chính và ứng dụng công nghệ thông tin hiện đại trong quản lý thuế; áp dụng các nguyên tắc quản lý thuế theo thông lệ quốc tế, trong đó có nguyên tắc bản chất hoạt động, giao dịch quyết định nghĩa vụ thuế, nguyên tắc quản lý rủi ro trong quản lý thuế và các nguyên tắc khác phù hợp với điều kiện của Việt Nam.

(5) Áp dụng biện pháp ưu tiên khi thực hiện các thủ tục về thuế đối với hàng hóa xuất khẩu, nhập khẩu theo quy định của pháp luật về hải quan và quy định của Chính phủ.

- Luật sửa đổi Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách Nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế, Luật Thuế thu nhập cá nhân, Luật Dự trữ quốc gia, Luật Xử lý vi phạm hành chính 2024

- Luật Quản lý thuế 2019

- Luật Thuế thu nhập doanh nghiệp sửa đổi 2013

- Luật Thuế thu nhập doanh nghiệp 2008

- Thông tư 80/2021/TT-BTC

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Ngày 30 3 là ngày gì? Ngày 30 tháng 3 là ngày mấy âm lịch? 30 3 là thứ mấy? Ngày 30 3 người lao động có được nghỉ làm không?

- Cơ quan quản lý đường bộ gồm cơ quan nào? Khi nào đường dây tải điện xây dựng bên trên đường bộ không cần có văn bản chấp thuận?

- Quy trình đào tạo lái xe hạng B, C1 được quy định như thế nào? Giấy phép lái xe hạng B, C1 dành cho các loại xe nào?

- Công văn 1250/BGDDT-TCCB hướng dẫn khen thưởng các tập thể, cá nhân có nhiều thành tích trong thực hiện Nghị quyết 18-NQ/TW?

- Viết 2 3 câu giới thiệu về bản thân lớp 2? Giới thiệu về bản thân ngắn gọn? Yêu cầu về kĩ thuật viết câu giới thiệu về bản thân lớp 2?