Cách tra cứu thông tin người nộp thuế TNCN trên ứng dụng eTax Mobile?

Cách tra cứu thông tin người nộp thuế TNCN trên ứng dụng eTax Mobile?

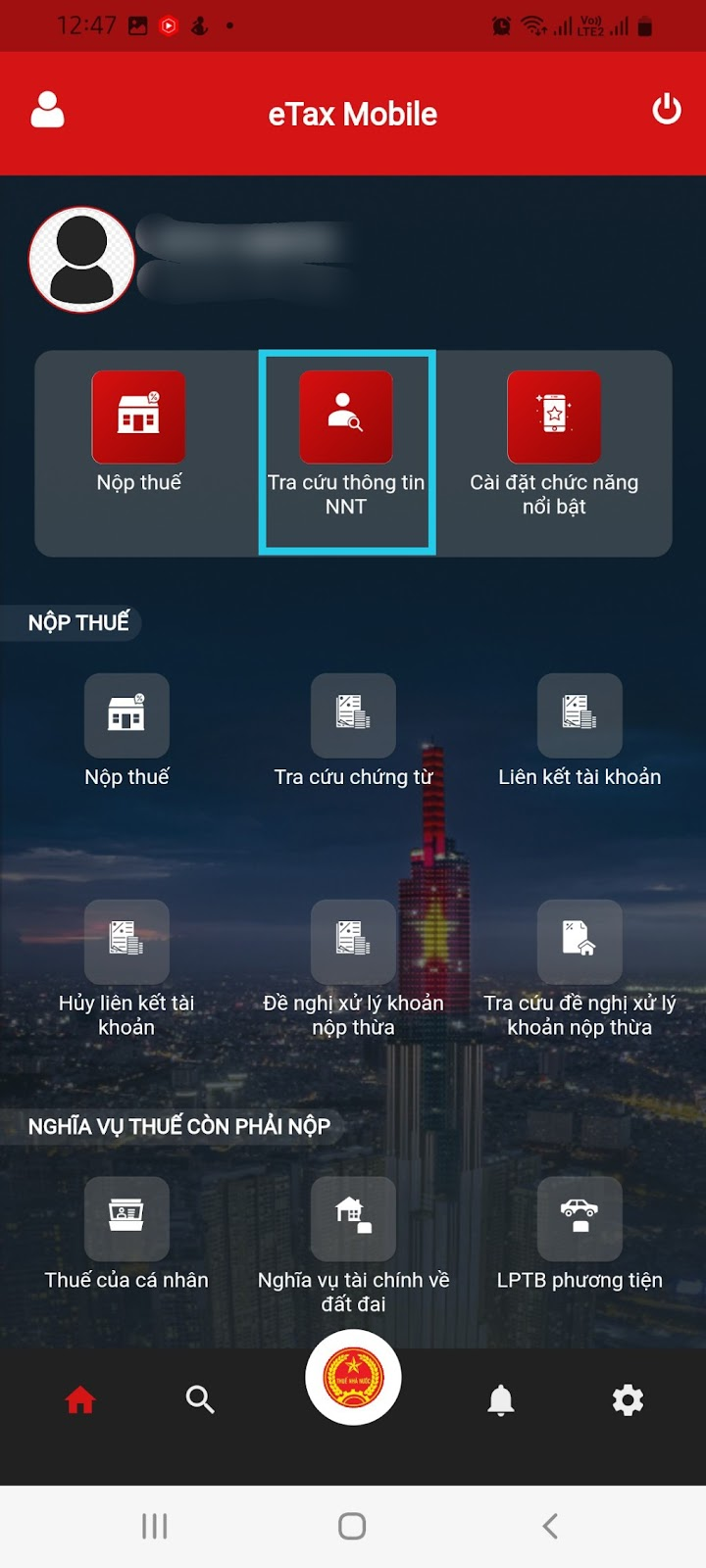

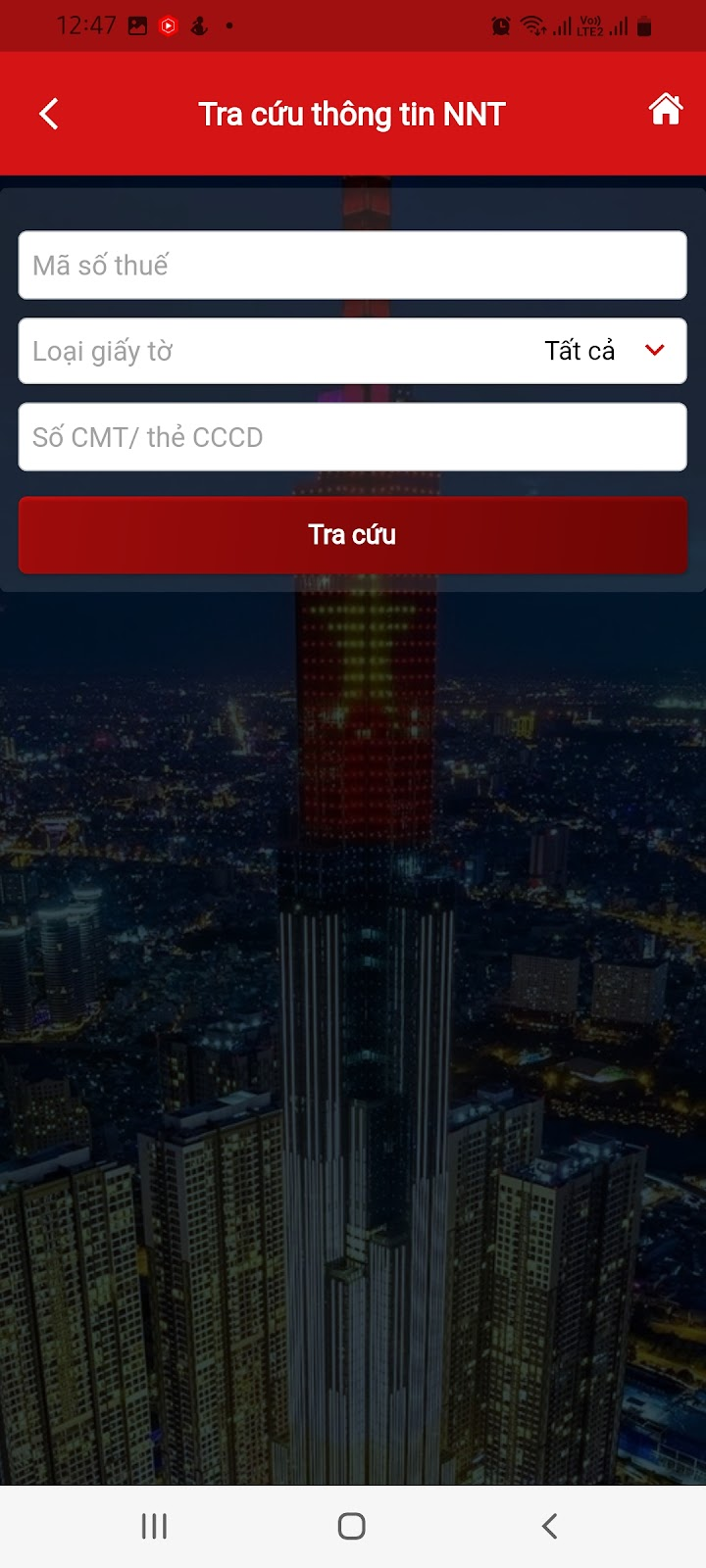

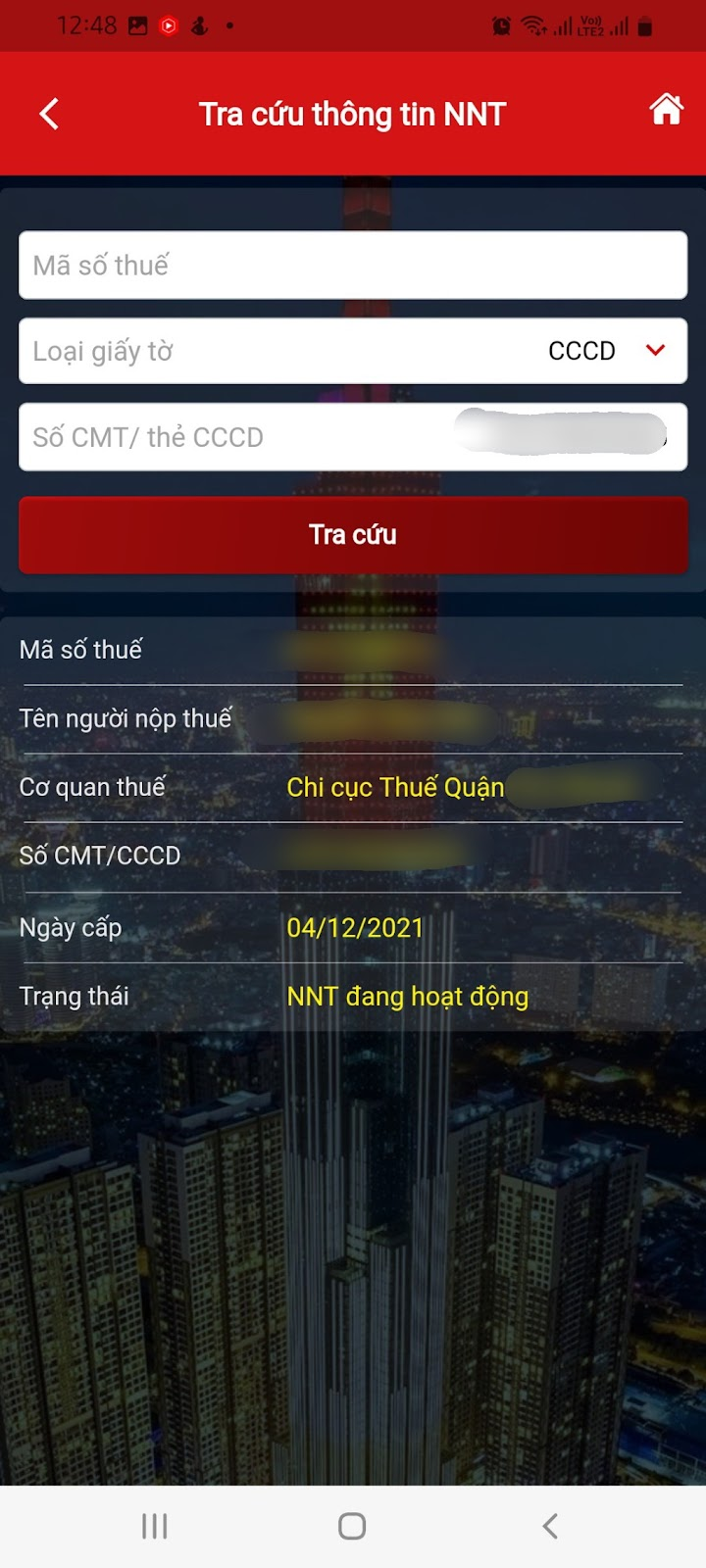

Tra cứu thông tin người nộp thuế thu nhập cá nhân trên ứng dụng eTax Mobile theo các bước sau:

Bước 1: Đăng nhập vào tài khoản tại Ứng dụng Etax.

Bước 2: Chọn “Tra cứu thông tin NNT”

Bước 3: Nhập Mã số thuế hoặc số CMND/CCCD >> Chọn “Tra cứu”

Hệ thống sẽ cho ra kết quả thông tin người nộp thuế nhanh chóng.

Cách tra cứu thông tin người nộp thuế TNCN trên ứng dụng eTax Mobile? (Hình từ Internet)

Đối tượng phải nộp thuế thu nhập cá nhân hiện nay?

Thuế thu nhập cá nhân có thể được hiểu là một loại thuế trực thu, được đánh vào một số cá nhân có thu nhập cao.

Căn cứ Điều 2 Luật Thuế thu nhập cá nhân 2007 quy định về đối tượng phải nộp thuế thu nhập cá nhân năm 2024 như sau:

- Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 Luật Thuế thu nhập cá nhân 2007 phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 Luật Thuế thu nhập cá nhân 2007 phát sinh trong lãnh thổ Việt Nam.

- Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

- Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều 2 Luật Thuế thu nhập cá nhân 2007.

Mức thuế suất thuế thu nhập cá nhân hiện tại là bao nhiêu?

Căn cứ theo Luật Thuế thu nhập cá nhân 2007 và các văn bản hướng dẫn liên quan. Cụ thể, biểu thuế suất thuế TNCN năm 2024 như sau:

(1) Biểu thuế lũy tiến từng phần:

Căn cứ Điều 22 Luật Thuế Thu nhập cá nhân 2007 thì Biểu thuế lũy tiến từng phần được quy định như sau:

Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

1 | Đến 60 | Đến 5 | 5 |

2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

7 | Trên 960 | Trên 80 | 35 |

Biểu thuế lũy tiến từng phần được áp dụng đối với thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công:

Căn cứ tại khoản 1 Điều 21 Luật Thuế Thu nhập cá nhân 2007 (được sửa đổi bởi khoản 5 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012) thì thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công được xác định bằng tổng thu nhập chịu thuế quy định tại Điều 10 Luật Thuế Thu nhập cá nhân 2007 (sửa đổi bởi khoản 4 Điều 2 Luật Sửa đổi các Luật về thuế 2014) và Điều 11 Luật Thuế Thu nhập cá nhân 2007 trừ đi các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện, các khoản giảm trừ.

(2) Biểu thuế toàn phần

Căn cứ Điều 23 Luật Thuế Thu nhập cá nhân 2007 (sửa đổi bởi khoản 7 Điều 2 Luật Sửa đổi các Luật về thuế 2014) Biểu thuế toàn phần được quy định như sau:

Thu nhập tính thuế | Thuế suất (%) |

Thu nhập từ đầu tư vốn | 5 |

Thu nhập từ bản quyền, nhượng quyền thương mại | 5 |

Thu nhập từ trúng thưởng | 10 |

Thu nhập từ thừa kế, quà tặng | 10 |

Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 Luật Thuế thu nhập cá nhân 2007 (được sửa đổi bởi khoản 5 Điều 2 Luật Sửa đổi các Luật về thuế 2014) Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 1 Điều 13 Luật Thuế thu nhập cá nhân 2007 (được sửa đổi bởi khoản 5 Điều 2 Luật Sửa đổi các Luật về thuế 2014) | 20 0,1 |

Thu nhập từ chuyển nhượng bất động sản | 2 |

Lưu ý: Biểu thuế toàn phần áp dụng đối với thu nhập tính thuế quy định tại khoản 2 Điều 21 Luật Thuế Thu nhập cá nhân 2007, cụ thể bao gồm:

Thu nhập tính thuế đối với thu nhập từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng là thu nhập chịu thuế theo quy định của Luật Thuế Thu nhập cá nhân 2007.

Nộp hồ sơ quyết toán thuế thì bao nhiêu ngày sẽ được hoàn thuế thu nhập cá nhân?

Căn cứ Điều 75 Luật Quản lý thuế 2019 quy định như sau:

Thời hạn giải quyết hồ sơ hoàn thuế

1. Đối với hồ sơ thuộc diện hoàn thuế trước, chậm nhất là 06 ngày làm việc kể từ ngày cơ quan quản lý thuế có thông báo về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế, cơ quan quản lý thuế phải quyết định hoàn thuế cho người nộp thuế hoặc thông báo chuyển hồ sơ của người nộp thuế sang kiểm tra trước hoàn thuế nếu thuộc trường hợp quy định tại khoản 2 Điều 73 của Luật này hoặc thông báo không hoàn thuế cho người nộp thuế nếu hồ sơ không đủ điều kiện hoàn thuế.

Trường hợp thông tin khai trên hồ sơ hoàn thuế khác với thông tin quản lý của cơ quan quản lý thuế thì cơ quan quản lý thuế thông báo bằng văn bản để người nộp thuế giải trình, bổ sung thông tin. Thời gian giải trình, bổ sung thông tin không tính trong thời hạn giải quyết hồ sơ hoàn thuế.

2. Đối với hồ sơ thuộc diện kiểm tra trước hoàn thuế, chậm nhất là 40 ngày kể từ ngày cơ quan quản lý thuế có thông báo bằng văn bản về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế, cơ quan quản lý thuế phải quyết định hoàn thuế cho người nộp thuế hoặc không hoàn thuế cho người nộp thuế nếu hồ sơ không đủ điều kiện hoàn thuế.

3. Quá thời hạn quy định tại khoản 1 và khoản 2 Điều này, nếu việc chậm ban hành quyết định hoàn thuế do lỗi của cơ quan quản lý thuế thì ngoài số tiền thuế phải hoàn trả, cơ quan quản lý thuế còn phải trả tiền lãi với mức 0,03%/ngày tính trên số tiền phải hoàn trả và số ngày chậm hoàn trả. Nguồn tiền trả lãi được chi từ ngân sách trung ương theo quy định của pháp luật về ngân sách nhà nước.

Như vậy, thời gian hoàn thuế TNCN theo quy định như sau:

- Đối với hồ sơ thuộc diện hoàn thuế TNCN trước thì chậm nhất là 06 ngày làm việc kể từ ngày cơ quan quản lý thuế có thông báo về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế, cơ quan quản lý thuế phải quyết định hoàn thuế cho người nộp thuế.

- Đối với hồ sơ thuộc diện kiểm tra trước hoàn thuế TNCN thì chậm nhất là 40 ngày kể từ ngày cơ quan quản lý thuế có thông báo bằng văn bản về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế TNCN.

- Toàn bộ mức lương mới thay thế khi bỏ lương cơ sở 2,34 triệu đồng của CBCCVC và LLVT đảm bảo cao hơn mức lương hiện hưởng không theo đề xuất của Ban Kinh tế Trung ương?

- UBTV Quốc Hội chốt hoàn thành đề án sáp nhập tỉnh thì phải trình hồ sơ xem xét, thông qua trước ngày bao nhiêu? Mức lương cơ sở có bị ảnh hưởng sau khi sáp nhập tỉnh thành không?

- Nghị quyết 159: Chính Phủ quyết định tiếp tục tăng lương hưu, tăng tiền lương cho CBCCVC và LLVT trong năm 2025 trong trường hợp tình hình kinh tế xã hội như thế nào?

- Chốt nghỉ lễ 2 9 mấy ngày? 4 ngày hay 2 ngày? Người lao động đi làm vào ngày Quốc Khánh hưởng lương như thế nào?

- Quyết định bỏ toàn bộ hệ số lương, bỏ lương cơ sở 2,34 triệu đồng, triển khai thực hiện chế độ tiền lương mới xác định mức tiền lương thấp nhất của công chức viên chức là bao nhiêu?