Biểu thuế suất thuế TNCN năm 2024 ra sao?

Theo pháp luật ai phải đóng thuế thu nhập cá nhân?

Căn cứ theo Điều 1 Thông tư 111/2013/TT-BTC được sửa đổi bởi Điều 2 Thông tư 119/2014/TT-BTC thì người nộp thuế bao gồm:

- Cá nhân cư trú:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

+ Có nơi ở thường xuyên tại Việt Nam;

+ Có thu nhập chịu thuế.

- Cá nhân không cư trú có thu nhập chịu thuế.

Đồng thời tại khoản 4 Điều 1 Thông tư 111/2013/TT-BTC, người nộp thuế bao gồm:

- Cá nhân có quốc tịch Việt Nam (kể cả cá nhân được cử đi công tác, lao động, học tập ở nước ngoài có thu nhập chịu thuế);

- Cá nhân là người không mang quốc tịch Việt Nam nhưng có thu nhập chịu thuế (bao gồm: người nước ngoài làm việc tại Việt Nam, người nước ngoài không hiện diện tại Việt Nam nhưng có thu nhập chịu thuế phát sinh tại Việt Nam).

Biểu thuế suất thuế TNCN

Biểu thuế suất thuế TNCN năm 2024 ra sao?

Dựa trên Chương trình xây dựng luật, pháp lệnh năm 2024 tại Nghị quyết 89/2023/QH15 thì năm 2024 chưa thực hiện sửa đổi Luật Thuế thu nhập cá nhân 2007.

Theo đó, Biểu thuế suất thuế TNCN năm 2024 vẫn thực hiện theo Luật Thuế thu nhập cá nhân 2007 và các văn bản hướng dẫn liên quan.

Cụ thể, biểu thuế suất thuế TNCN năm 2024 như sau:

(1) Biểu thuế lũy tiến từng phần:

Căn cứ Điều 22 Luật Thuế Thu nhập cá nhân 2007 thì Biểu thuế lũy tiến từng phần được quy định như sau:

Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

1 | Đến 60 | Đến 5 | 5 |

2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

7 | Trên 960 | Trên 80 | 35 |

Biểu thuế lũy tiến từng phần được áp dụng đối với thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công theo tại khoản 1 Điều 21 Luật Thuế Thu nhập cá nhân 2007 (được sửa đổi bởi khoản 5 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012) thì:

Thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công được xác định bằng

Tổng: Thu nhập chịu thuế quy định tại Điều 10 Luật Thuế Thu nhập cá nhân 2007 (sửa đổi bởi khoản 4 Điều 2 Luật về thuế sửa đổi 2014) và Điều 11 Luật Thuế Thu nhập cá nhân 2007

Trừ đi các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện, các khoản giảm trừ.

(2) Biểu thuế toàn phần

Căn cứ Điều 23 Luật Thuế Thu nhập cá nhân 2007 (sửa đổi bởi khoản 7 Điều 2 Luật về thuế sửa đổi 2014) Biểu thuế toàn phần được quy định như sau:

Thu nhập tính thuế | Thuế suất (%) |

Thu nhập từ đầu tư vốn | 5 |

Thu nhập từ bản quyền, nhượng quyền thương mại | 5 |

Thu nhập từ trúng thưởng | 10 |

Thu nhập từ thừa kế, quà tặng | 10 |

Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 Luật Thuế thu nhập cá nhân 2007 Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 1 Điều 13 của Luật Thuế thu nhập cá nhân 2007 | 20 0,1 |

Thu nhập từ chuyển nhượng bất động sản | 2 |

Lưu ý: Biểu thuế toàn phần áp dụng đối với thu nhập tính thuế quy định tại khoản 2 Điều 21 Luật Thuế Thu nhập cá nhân 2007, cụ thể bao gồm:

Thu nhập tính thuế đối với thu nhập từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng là thu nhập chịu thuế theo quy định của Luật Thuế Thu nhập cá nhân 2007.

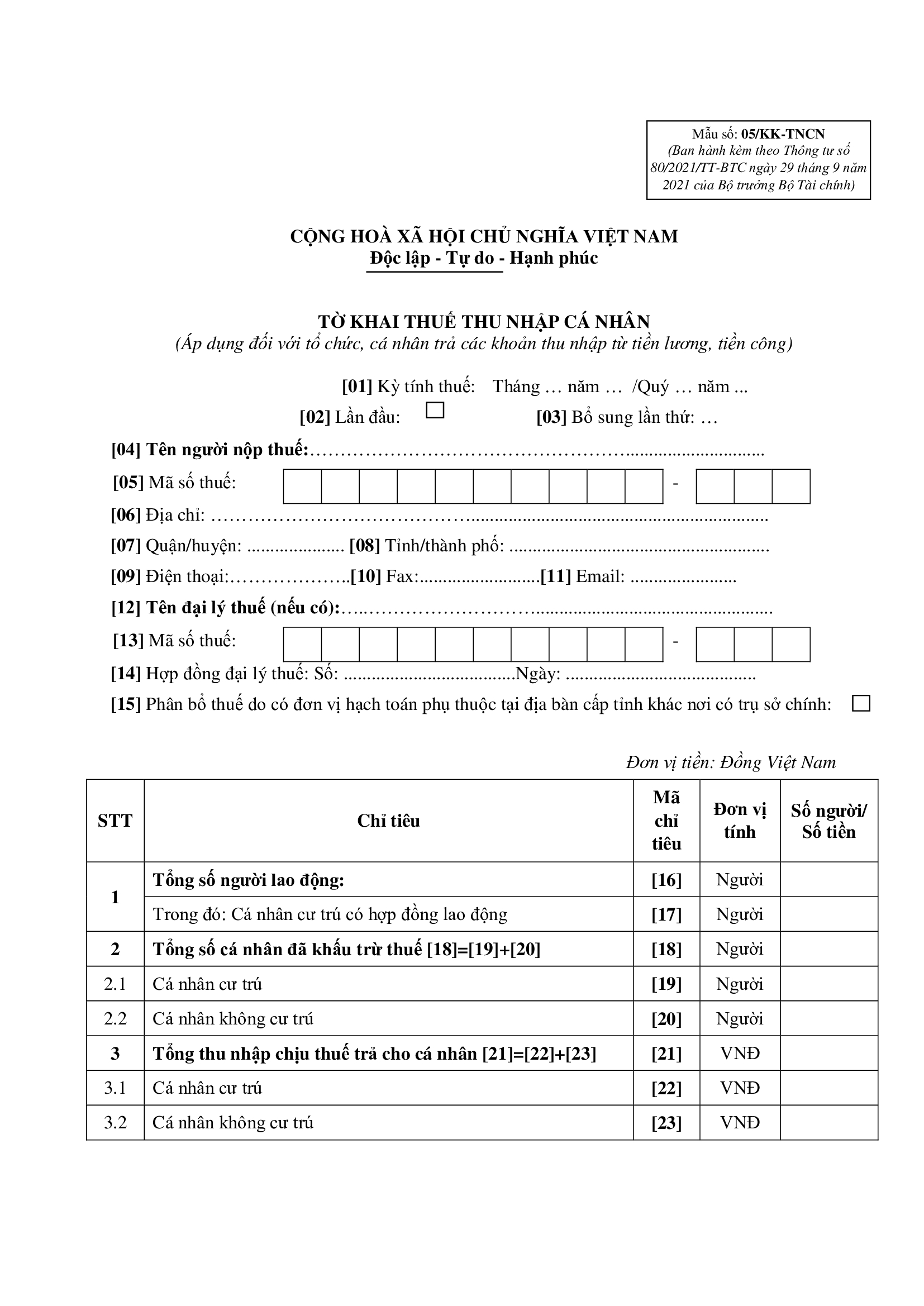

Tờ khai thuế thu nhập cá nhân đối với tổ chức, cá nhân trả các khoản thu nhập từ tiền lương, tiền công theo Mẫu 05/KK-TNCN như nào?

Tờ khai thuế thu nhập cá nhân với thu nhập từ tiền lương, tiền công là Mẫu 05/KK-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC, có dạng như sau:

Tải Mẫu 05/KK-TNCN: TẢI VỀ

Lưu ý:

- Tờ khai này chỉ áp dụng đối với tổ chức, cá nhân phát sinh trả thu nhập từ tiền lương, tiền công cho cá nhân trong tháng/quý, không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế.

- Kỳ khai thuế theo tháng áp dụng đối với tổ chức, cá nhân trả thu nhập có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề trên 50 tỷ đồng hoặc trường hợp tổ chức, cá nhân trả thu nhập lựa chọn khai thuế theo tháng.

- Kỳ khai thuế theo quý áp dụng đối với tổ chức, cá nhân trả thu nhập có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống, bao gồm cả tổ chức, cá nhân trả thu nhập không phát sinh doanh thu bán hàng hóa và cung cấp dịch vụ.

- TEMIS: Phần mềm đánh giá chuẩn nghề nghiệp giáo viên sử dụng như thế nào? Khi nào thực hiện đánh giá giáo viên trên TEMIS?

- Khoản tiền không được tính hưởng trợ cấp khi tinh giản biên chế thuộc các khoản phụ cấp khác gồm những gì theo Công văn 1814?

- Nghỉ hưu trước tuổi từ 01/7/2025, hưởng trợ cấp 10 tháng tiền lương hiện hưởng khi có bao nhiêu năm công tác theo Công văn 1814?

- Thay đổi tiêu chí đánh giá cán bộ công chức, viên chức theo từng đặc điểm, từng địa phương theo Công văn 1814 có đúng không?

- Công văn 1767 quyết định chưa giải quyết nghỉ hưu trước tuổi, nghỉ thôi việc đối với CCVC và người lao động trong trường hợp nào?