Mẫu bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản là mẫu nào?

- Mẫu bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản là mẫu nào?

- Quyết toán thuế đối với hoạt động chuyển nhượng bất động sản được tiến hành như thế nào?

- Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh đối với hoạt động chuyển nhượng bất động sản được xác định như thế nào?

Mẫu bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản là mẫu nào?

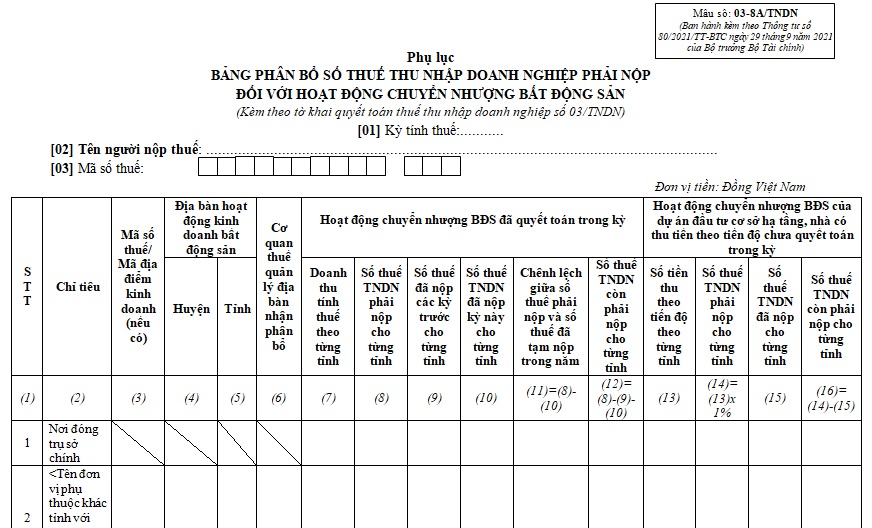

Mẫu bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản là Mẫu số 03-8A/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải về Mẫu số 03-8A/TNDN

Quyết toán thuế đối với hoạt động chuyển nhượng bất động sản được tiến hành như thế nào?

Quyết toán thuế đối với hoạt động chuyển nhượng bất động sản được quy định tại khoản 3 Điều 17 Thông tư 80/2021/TT-BTC như sau:

Khai thuế, tạm nộp thuế hàng quý:

Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế tạm nộp hàng quý theo quy định tại điểm b khoản 2 Điều 17 Thông tư 80/2021/TT-BTC để nộp tiền thuế thu nhập doanh nghiệp vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản.

Quyết toán thuế:

- Người nộp thuế tiến hành:

+ Khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động chuyển nhượng bất động sản theo quy định pháp luật;

+ Xác định số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh theo quy định tại điểm b khoản 2 Điều 17 Thông tư 80/2021/TT-BTC tại phụ lục bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động chuyển nhượng bất động theo mẫu số 03-8A/TNDN ban hành kèm theo phụ lục II Thông tư này cho cơ quan thuế quản lý trực tiếp;

+ Nộp tiền vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản theo quy định tại khoản 4 Điều 12 Thông tư 80/2021/TT-BTC.

- Số thuế đã tạm nộp trong năm tại các tỉnh được trừ vào với số thuế thu nhập doanh nghiệp phải nộp từ hoạt động chuyển nhượng bất động sản của từng tỉnh trên mẫu số 03-8A/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

+ Trường hợp, nếu chưa trừ hết thì tiếp tục trừ vào số thuế thu nhập doanh nghiệp phải nộp từ hoạt động chuyển nhượng bất động sản theo quyết toán tại trụ sở chính trên mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

+ Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn số thuế phải nộp theo quyết toán thuế trên tờ khai quyết toán tại trụ sở chính trên mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư này thì người nộp thuế phải nộp số thuế còn thiếu cho địa phương nơi đóng trụ sở chính.

+ Trường hợp số thuế đã tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán thuế thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế 2019 và Điều 25 Thông tư 80/2021/TT-BTC.

Lưu ý:

Số thuế đã tạm nộp trong năm tại các tỉnh không bao gồm số thuế đã tạm nộp cho doanh thu thực hiện dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng hoặc cho thuê mua, có thu tiền ứng trước của khách hàng theo tiến độ mà doanh thu này chưa được tính vào doanh thu tính thuế thu nhập doanh nghiệp trong năm.

Tải về Mẫu số 03-8A/TNDN

Hoạt động chuyển nhượng bất động sản phải thực hiện phân bổ số thuế thu nhập doanh nghiệp theo mẫu nào? (Hình từ Internet)

Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh đối với hoạt động chuyển nhượng bất động sản được xác định như thế nào?

Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản được quy định tại điểm b khoản 2 Điều 17 Thông tư 80/2021/TT-BTC như sau:

Khai thuế, tính thuế, quyết toán thuế, phân bổ và nộp thuế thu nhập doanh nghiệp

1. Các trường hợp được phân bổ:

a) Hoạt động kinh doanh xổ số điện toán;

b) Hoạt động chuyển nhượng bất động sản;

c) Đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất;

d) Nhà máy thủy điện nằm trên nhiều tỉnh.

2. Phương pháp phân bổ:

...

b) Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với hoạt động chuyển nhượng bất động sản:

Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản tạm nộp hàng quý và quyết toán bằng (=) doanh thu tính thuế thu nhập doanh nghiệp của hoạt động chuyển nhượng bất động sản tại từng tỉnh nhân (x) với 1%.

...

Theo đó, hoạt động chuyển nhượng bất động sản phải tiến hành khai thuế, tính thuế, quyết toán thuế, phân bổ và nộp thuế thu nhập doanh nghiệp.

Do đó, số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản bằng được tính như sau:

Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản tạm nộp hàng quý và quyết toán bằng (=) doanh thu tính thuế thu nhập doanh nghiệp của hoạt động chuyển nhượng bất động sản tại từng tỉnh nhân (x) với 1%.

Lưu ý:

Việc khai thuế, quyết toán thuế, nộp thuế đối với hoạt động chuyển nhượng bất động sản được quy định tại điểm b khoản 3 Điều 17 Thông tư 80/2021/TT-BTC như sau:

Khai thuế, tạm nộp thuế hàng quý:

- Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế tạm nộp hàng quý theo quy định tại điểm b khoản 2 Điều 17 Thông tư 80/2021/TT-BTC để nộp tiền thuế thu nhập doanh nghiệp vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản.

Quyết toán thuế:

- Người nộp thuế khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động chuyển nhượng bất động sản theo quy định pháp luật.

- Xác định số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh theo quy định tại điểm b khoản 2 Điều 17 Thông tư 80/2021/TT-BTC.

- Nộp tiền vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản theo quy định tại khoản 4 Điều 12 Thông tư 80/2021/TT-BTC.

- Số thuế đã tạm nộp trong năm tại các tỉnh được trừ vào với số thuế thu nhập doanh nghiệp phải nộp từ hoạt động chuyển nhượng bất động sản của từng tỉnh trên mẫu số 03-8A/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

+ Nếu chưa trừ hết thì tiếp tục trừ vào số thuế thu nhập doanh nghiệp phải nộp từ hoạt động chuyển nhượng bất động sản theo quyết toán tại trụ sở chính trên mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

- Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn số thuế phải nộp theo quyết toán thuế trên tờ khai quyết toán tại trụ sở chính trên mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC thì người nộp thuế phải nộp số thuế còn thiếu cho địa phương nơi đóng trụ sở chính.

+ Trường hợp số thuế đã tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán thuế thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế 2019 và Điều 25 Thông tư 80/2021/TT-BTC.

Lưu ý:

Số thuế đã tạm nộp trong năm tại các tỉnh (không bao gồm số thuế đã tạm nộp cho doanh thu thực hiện dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng hoặc cho thuê mua, có thu tiền ứng trước của khách hàng theo tiến độ mà doanh thu này chưa được tính vào doanh thu tính thuế thu nhập doanh nghiệp trong năm).

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Thủ tục khen thưởng Huân chương Độc lập cho cá nhân, tập thể theo công trạng tại cấp trung ương năm 2025?

- Ngày 28 tháng 4 năm 2025 là ngày bao nhiêu âm lịch? Ngày 28 tháng 4 năm 2025 có tốt không? Âm lịch hôm nay ngày 28 04 - Lịch Vạn niên 2025?

- Bảo trì công trình thuộc tài sản kết cấu hạ tầng hàng hải năm 2025? Kế toán tài sản kết cấu hạ tầng hàng hải ra sao?

- Từ 1/7/2025, hàng hoá, dịch vụ có giá trị bao nhiêu phải có chứng từ thanh toán không dùng tiền mặt để khấu trừ thuế?

- Lịch bắn pháo hoa 30 4 Trà Vinh và trình diễn drone? Lịch trình diễn drone 30 4 Trà Vinh? Địa điểm bắn pháo hoa Trà Vinh?