Hồ sơ, thủ tục đề nghị miễn tiền chậm nộp tiền thuế thực hiện như thế nào? Trường hợp nào không tính tiền chậm nộp thuế?

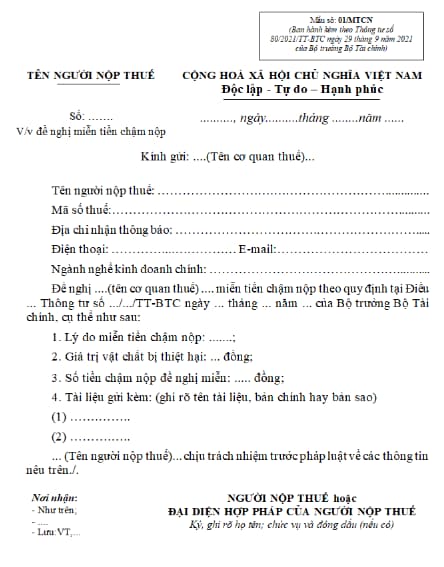

Mẫu văn bản đề nghị miễn tiền chậm nộp tiền thuế là mẫu nào?

Mẫu văn bản đề nghị miễn tiền chậm nộp tiền thuế hiện nay là mẫu số 01/MTCN ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải mẫu số 01/MTCN tại đây: tải

Hồ sơ, thủ tục đề nghị miễn tiền chậm nộp tiền thuế thực hiện như thế nào? Trường hợp nào không tính tiền chậm nộp thuế?

Hồ sơ xin miễn tiền chậm nộp thuế gồm những gì?

Hồ sơ miễn tiền chậm nộp thuế được quy định tại khoản 2 Điều 23 Thông tư 80/2021/TT-BTC, hồ sơ gồm:

- Đối với trường hợp do thiên tai, thảm họa, dịch bệnh, hoả hoạn, tai nạn bất ngờ, hồ sơ bao gồm:

+ Văn bản đề nghị miễn tiền chậm nộp của người nộp thuế theo mẫu số 01/MTCN ban hành kèm theo phụ lục I Thông tư này;

+ Tài liệu xác nhận về thời gian, địa điểm xảy ra thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ của cơ quan có thẩm quyền (bản chính hoặc bản sao có xác nhận của người nộp thuế);

+ Văn bản xác định giá trị thiệt hại vật chất của cơ quan tài chính hoặc cơ quan giám định độc lập (bản chính hoặc bản sao có chứng thực);

+ Văn bản (bản chính hoặc bản sao có xác nhận của người nộp thuế) quy định trách nhiệm của tổ chức, cá nhân phải bồi thường thiệt hại (nếu có);

+ Các chứng từ (bản chính hoặc bản sao có xác nhận của người nộp thuế) liên quan đến việc bồi thường thiệt hại (nếu có).

- Trường hợp bất khả kháng khác theo quy định tại khoản 1 Điều 3 Nghị định 126/2020/NĐ-CP, hồ sơ bao gồm:

+ Văn bản đề nghị miễn tiền chậm nộp của người nộp thuế theo mẫu số 01/MTCN ban hành kèm theo phụ lục I Thông tư này;

+ Văn bản xác định giá trị thiệt hại vật chất của cơ quan tài chính hoặc cơ quan giám định độc lập xác định mức độ, giá trị thiệt hại đối với trường hợp do chiến tranh, bạo loạn, đình công mà người nộp thuế phải ngừng, nghỉ sản xuất, kinh doanh (bản chính hoặc bản sao có xác nhận của người nộp thuế);

+ Tài liệu chứng minh rủi ro không thuộc nguyên nhân, trách nhiệm chủ quan của người nộp thuế mà người nộp thuế không có khả năng nguồn tài chính nộp ngân sách nhà nước đối với trường hợp người nộp thuế gặp rủi ro không thuộc nguyên nhân, trách nhiệm chủ quan của người nộp thuế (bản chính hoặc bản sao có xác nhận của người nộp thuế);

+ Các chứng từ (bản chính hoặc bản sao có xác nhận của người nộp thuế) liên quan đến việc bồi thường thiệt hại của cơ quan bảo hiểm (nếu có).

Thủ tục xin miễn tiền chậm nộp thuế thực hiện như thế nào?

Theo quy định khoản 8 Điều 59 Luật Quản lý thuế 2019 và Điều 23 Thông tư 80/2021/TT-BTC, các bước giải quyết hồ sơ miễn tiền chậm nộp thuế như sau:

Bước 1: Nộp hồ sơ

Người nộp thuế lập hồ sơ đề nghị miễn tiền chậm nộp gửi đến cơ quan thuế quản lý trực tiếp hoặc cơ quan thuế quản lý khoản thu ngân sách nhà nước.

Bước 2: Xử lý hồ sơ

- Trường hợp hồ sơ đề nghị miễn tiền chậm nộp chưa đầy đủ, trong thời hạn 03 ngày làm việc kể từ ngày tiếp nhận hồ sơ, cơ quan thuế phải thông báo bằng văn bản đề nghị người nộp thuế giải trình hoặc bổ sung hồ sơ.

- Trường hợp hồ sơ đề nghị miễn tiền chậm nộp đầy đủ, trong thời hạn 10 ngày làm việc kể từ ngày tiếp nhận hồ sơ, cơ quan thuế ban hành Thông báo không chấp thuận miễn tiền chậm nộp đối với trường hợp không thuộc đối tượng được miễn tiền chậm nộp hoặc Quyết định miễn tiền chậm nộp đối với trường hợp thuộc đối tượng được miễn tiền chậm nộp.

Trường hợp nào không tính tiền chậm nộp thuế?

Các trường hợp không tính tiền chậm nộp thuế căn cứ tại khoản 5 Điều 59 Luật Quản lý thuế 2019 quy định:

- Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán;

- Đối với các trường hợp sau thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan:

+ Hàng hóa phải phân tích, giám định để xác định chính xác số tiền thuế phải nộp; hàng hóa chưa có giá chính thức tại thời điểm đăng ký tờ khai hải quan;

+ Hàng hóa có khoản thực thanh toán, hàng hóa có các khoản điều chỉnh cộng vào trị giá hải quan chưa xác định được tại thời điểm đăng ký tờ khai hải quan.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Phát tán hồ sơ bệnh án giả lên mạng xã hội làm ảnh hưởng đến người khác có vi phạm pháp luật không?

- Thuốc đơn thành phần nào được xem xét đưa vào danh mục được hưởng đối với người tham gia bảo hiểm y tế?

- Sáp nhập tỉnh người dân có phải đổi thẻ Căn cước mới? Bao nhiêu tuổi phải cấp đổi thẻ căn cước?

- 05 Hành vi bị nghiêm cấm khi tổ chức cơ quan Điều tra hình sự? Trách nhiệm của cơ quan trong hoạt động Điều tra?

- Suy dinh dưỡng là gì? Người bệnh suy dinh dưỡng nặng thì bác sĩ điều trị cần phải làm như thế nào?