Danh sách doanh nghiệp nợ thuế tại TP.HCM tính đến tháng 04/2024? Mức xử phạt đối với hành vi chậm nộp tiền thuế như thế nào?

Danh sách doanh nghiệp nợ thuế tại TP.HCM tính đến tháng 04/2024?

Xem thêm: Danh sách doanh nghiệp nợ thuế trên cả nước tính đến tháng 4/2024

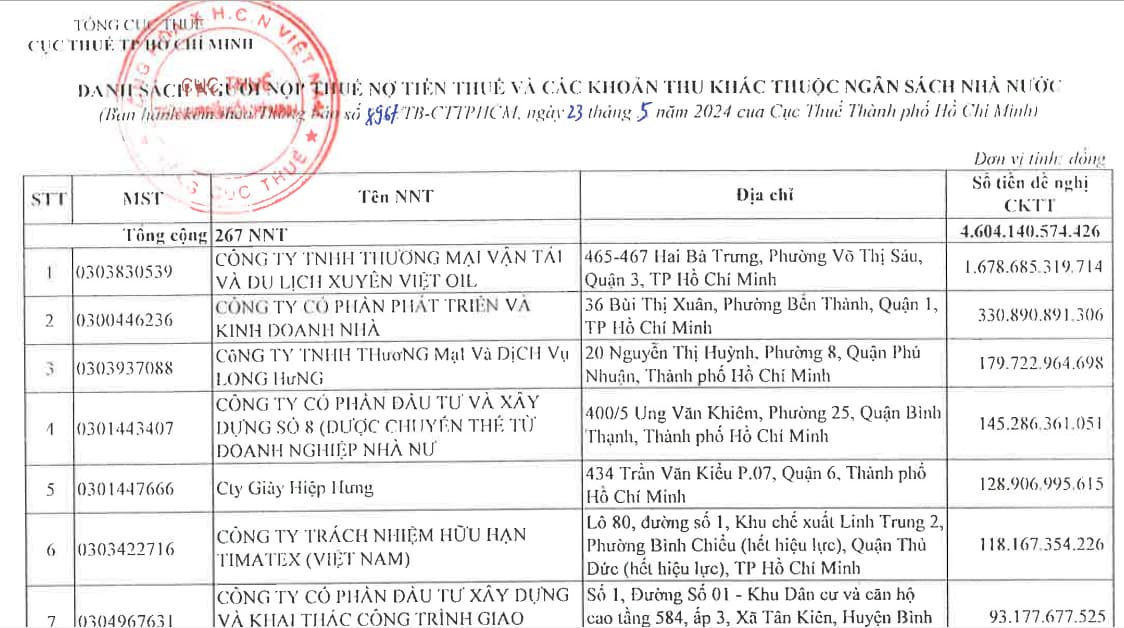

Ngày 23/5/2024, Cục Thuế TPHCM ban hành Thông báo 8967/TB-CTTPHCM về việc công khai danh sách người nộp thuế nợ tiền thuế và các khoản thu khác thuộc ngân sách nhà nước.

Cục Thuế Thành phố Hồ Chí Minh thực hiện công khai thông tin 267 người nộp thuế còn nợ tiền thuế và các khoản thu khác thuộc ngân sách nhà nước đến thời điểm tháng 04 năm 2024 với số tiền là 4.604.140.574.426 đồng (Bằng chữ: Bốn nghìn tỷ sáu trăm linh bốn tỷ một trăm bốn mươi triệu năm trăm bảy mươi bốn nghìn bốn trăm hai mươi sáu đồng).

Lý do công khai: vi phạm quy định tại điểm a khoản 1 Điều 100 Luật Quản lý thuế 2019 và điểm g khoản 1 Điều 29 Nghị định 126/2020/NĐ-CP.

Xem chi tiết: Tại đây

Danh sách doanh nghiệp nợ thuế tại TP.HCM tính đến tháng 04/2024?

Mức xử phạt đối với hành vi chậm nộp tiền thuế như thế nào?

Tại khoản 2 Điều 59 Luật Quản lý thuế 2019 quy định mức tính tiền chậm nộp tiền thuế và thời gian tính tiền chậm nộp như sau:

Xử lý đối với việc chậm nộp tiền thuế

...

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b) Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

Như vậy, mức tính tiền chậm nộp một ngày được tính như sau:

Mức tính tiền chậm nộp=0,03%*Số tiền thuế chậm nộp

Ngoài ra, tại khoản 1 Điều 42 Nghị định 125/2020/NĐ-CP quy định mức phạt chậm nộp tiền phạt vi phạm hành chính về thuế, hóa đơn như sau:

Tiền chậm nộp tiền phạt vi phạm hành chính về thuế, hóa đơn

1. Tính tiền chậm nộp tiền phạt

a) Tổ chức, cá nhân chậm nộp tiền phạt vi phạm hành chính về thuế, hóa đơn thì bị tính tiền chậm nộp tiền phạt theo mức 0,05%/ngày tính trên số tiền phạt chậm nộp.

b) Số ngày chậm nộp tiền phạt bao gồm cả ngày lễ, ngày nghỉ theo chế độ quy định và được tính từ ngày kế tiếp ngày hết thời hạn nộp tiền phạt đến ngày liền kề trước ngày tổ chức, cá nhân nộp tiền phạt vào ngân sách nhà nước.

Theo quy định trên, mức tiền nộp phạt vi phạm hành chính về thuế được tính như sau:

Mức tiền nộp phạt vi phạm hành chính về thuế=0.05%*Số tiền phạt chậm nộp

Các trường hợp không tính tiền chậm nộp tiền thuế năm 2024 bao gồm những trường hợp nào?

Tại Điều 59 Luật Quản lý thuế 2019 quy định về việc xử lý đối với việc chậm nộp tiền thuế như sau:

Xử lý đối với việc chậm nộp tiền thuế

1. Các trường hợp phải nộp tiền chậm nộp bao gồm:

a) Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định ấn định thuế hoặc quyết định xử lý của cơ quan quản lý thuế;

b) Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

...

5. Không tính tiền chậm nộp trong các trường hợp sau đây:

a) Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán;

b) Các trường hợp quy định tại điểm b khoản 4 Điều 55 của Luật này thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan.

Theo đó, tại khoản 5 Điều 59 Luật Quản lý thuế 2019 quy định các trường hợp không tính tiền chậm nộp tiền thuế năm 2024 bao gồm các trường hợp sau:

- Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán.

- Các trường hợp quy định tại điểm b khoản 4 Điều 55 Luật Quản lý thuế 2019 thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Đường thẳng là gì? Tính chất của đường thẳng là gì? Yêu cầu cần đạt của học sinh lớp 2 về đường thẳng ở mức độ nào?

- Các khối diễu binh diễu binh Hà Nội 2 9 2015? Chi tiết các khối diễu binh diễu binh Hà Nội 2 9 2015?

- Tổng hợp bài hát mừng kỷ niệm 135 năm ngày sinh Bác Hồ? Kỷ niệm 135 năm ngày sinh Bác Hồ người lao động có được nghỉ làm không?

- Mẫu đơn đề nghị phê duyệt Phương án bảo đảm an toàn hàng hải theo Nghị định 34 thay thế Nghị định 58?

- Hệ thống thông tin và cơ sở dữ liệu quốc gia về đầu tư công là gì? Quy định sử dụng chung ra sao?