Mẫu thông báo về việc thực hiện hợp đồng dịch vụ với đại lý thuế hiện nay được quy định như thế nào?

- Mẫu thông báo về việc thực hiện hợp đồng dịch vụ với đại lý thuế được quy định như thế nào?

- Thực hiện việc thông báo sử dụng dịch vụ của Đại lý thuế theo trình tự như thế nào?

- Đại lý thuế có bị đình chỉ kinh doanh dịch vụ làm thủ tục về thuế khi tiết lộ thông tin gây thiệt hại cho người nộp thuế sử dụng dịch vụ đại lý thuế?

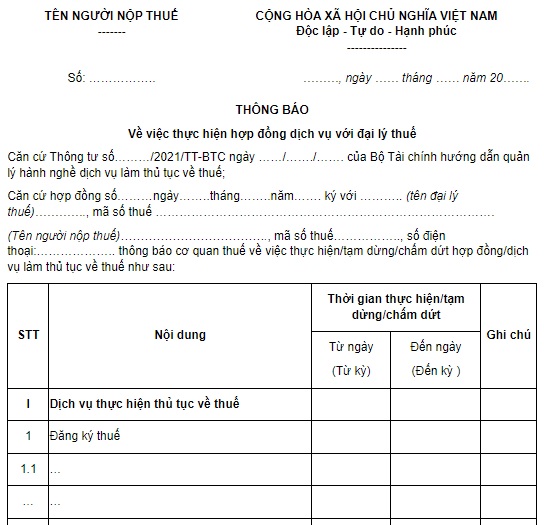

Mẫu thông báo về việc thực hiện hợp đồng dịch vụ với đại lý thuế được quy định như thế nào?

Mẫu thông báo về việc thực hiện hợp đồng dịch vụ với đại lý thuế (Hình từ Internet)

Thông báo về việc thực hiện hợp đồng dịch vụ với đại lý thuế được thực hiện theo mẫu 2.10 tại Phụ lục ban hành kèm theo Thông tư 10/2021/TT-BTC như sau:

TẢI VỀ Mẫu thông báo về việc thực hiện hợp đồng dịch vụ với đại lý thuế

Thực hiện việc thông báo sử dụng dịch vụ của Đại lý thuế theo trình tự như thế nào?

Trình tự thực hiện thông báo sử dụng dịch vụ của Đại lý thuế được quy định tại tiểu mục 2 Mục I Phần II Thủ tục hành chính mới ban hành, sửa đổi, thay thế, bị bãi bỏ trong lĩnh vực Quản lý thuế thuộc thẩm quyền quản lý của Bộ Tài chính ban hành kèm theo Quyết định 2217/QĐ-BTC năm 2021 như sau:

Thông báo sử dụng dịch vụ của Đại lý thuế/Thông báo tạm dừng, chấm dứt sử dụng dịch vụ của Đại lý thuế

- Trình tự thực hiện:

+ Bước 1: Người nộp thuế thực hiện

Chậm nhất 05 ngày làm việc trước khi đại lý thuế thực hiện lần đầu các công việc dịch vụ làm thủ tục về thuế nêu trong hợp đồng hoặc chậm nhất 05 ngày làm việc kể từ khi tạm dừng, chấm dứt dịch vụ theo hợp đồng đã ký với đại lý thuế, người nộp thuế (NNT) phải gửi thông báo cho Cục thuế/ Chi cục Thuế quản lý trực tiếp.

+ Bước 2: Cục thuế/Chi cục Thuế quản lý trực tiếp NNT tiếp nhận hồ sơ theo quy định.

- Cách thức thực hiện:

Nộp qua cổng thông tin điện tử của Tổng cục Thuế. Trong thời gian cổng thông tin điện tử của Tổng cục Thuế chưa đáp ứng việc nhận thông báo, thì NNT nộp trực tiếp hoặc gửi qua hệ thống bưu chính đến Cục thuế/Chi cục Thuế quản lý trực tiếp.

...

Theo đó, thực hiện việc thông báo sử dụng dịch vụ của Đại lý thuế theo trình tự như sau:

- Bước 1: Người nộp thuế thực hiện

Chậm nhất 05 ngày làm việc trước khi đại lý thuế thực hiện lần đầu các công việc dịch vụ làm thủ tục về thuế nêu trong hợp đồng hoặc chậm nhất 05 ngày làm việc kể từ khi tạm dừng, chấm dứt dịch vụ theo hợp đồng đã ký với đại lý thuế, người nộp thuế phải gửi thông báo cho Cục thuế/ Chi cục Thuế quản lý trực tiếp.

+ Bước 2: Cục thuế/Chi cục Thuế quản lý trực tiếp người nộp thuế tiếp nhận hồ sơ theo quy định.

Đại lý thuế có bị đình chỉ kinh doanh dịch vụ làm thủ tục về thuế khi tiết lộ thông tin gây thiệt hại cho người nộp thuế sử dụng dịch vụ đại lý thuế?

Các trường hợp đại lý thuế có bị đình chỉ kinh doanh dịch vụ làm thủ tục về thuế được quy định tại khoản 1 Điều 26 Thông tư 10/2021/TT-BTC như sau:

Đình chỉ kinh doanh dịch vụ làm thủ tục về thuế

1. Đại lý thuế bị đình chỉ kinh doanh dịch vụ làm thủ tục về thuế nếu thuộc một trong các trường hợp sau:

a) Không đảm bảo điều kiện theo quy định tại khoản 2 Điều 102 Luật Quản lý thuế trong 03 tháng liên tục.

b) Không cung cấp hoặc cung cấp không đầy đủ, chính xác thông tin, tài liệu cho cơ quan thuế theo quy định.

c) Tiết lộ thông tin gây thiệt hại vật chất, tinh thần, uy tín của người nộp thuế sử dụng dịch vụ đại lý thuế (trừ trường hợp người nộp thuế đồng ý hoặc pháp luật có quy định).

d) Sử dụng, quản lý nhân viên đại lý thuế không đúng theo quy định tại Thông tư này.

đ) Không thực hiện thông báo, báo cáo theo quy định tại khoản 8 Điều 24 Thông tư này từ 15 ngày trở lên so với thời hạn báo cáo hoặc thời hạn thông báo của cơ quan thuế.

2. Cục Thuế (nơi đại lý thuế đóng trụ sở) ban hành quyết định đình chỉ kinh doanh dịch vụ làm thủ tục về thuế của đại lý thuế theo Mẫu 2.11 tại Phụ lục ban hành kèm theo Thông tư này, đồng thời thông báo cho cơ quan quản lý thuế trực tiếp của đại lý thuế biết.

3. Thời hạn đình chỉ hoạt động kinh doanh dịch vụ làm thủ tục về thuế của đại lý thuế kể từ ngày quyết định đình chỉ của Cục Thuế có hiệu lực cho đến khi đại lý thuế khắc phục được sai phạm, nhưng tối đa không quá 90 ngày kể từ ngày quyết định đình chỉ có hiệu lực. Trong thời hạn bị đình chỉ, đại lý thuế không được cung cấp dịch vụ cho người nộp thuế.

Trường hợp đã khắc phục được sai phạm, đại lý thuế thông báo bằng văn bản cho Cục Thuế. Cục Thuế kiểm tra thông tin, nếu đại lý thuế đủ điều kiện kinh doanh dịch vụ làm thủ tục về thuế thì trong thời hạn 05 ngày làm việc Cục Thuế có văn bản thông báo cho đại lý thuế về việc quyết định đình chỉ hết hiệu lực.

Theo đó, đại lý thuế có thể bị đình chỉ kinh doanh dịch vụ làm thủ tục về thuế nếu tiết lộ thông tin gây thiệt hại vật chất, tinh thần, uy tín của người nộp thuế sử dụng dịch vụ đại lý thuế (trừ trường hợp người nộp thuế đồng ý hoặc pháp luật có quy định).

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Ngày 15 tháng 5 năm 2025 là ngày bao nhiêu âm lịch? Ngày 15 tháng 5 năm 2025 có tốt không? Âm lịch hôm nay ngày 15 5 - Lịch Vạn niên 2025?

- Mẫu đơn yêu cầu Tòa án tuyên bố hợp đồng tặng cho quyền sử dụng đất vô hiệu hiện nay? Hướng dẫn cách viết?

- TEMIS đánh giá chuẩn nghề nghiệp giáo viên năm 2025? Hướng dẫn tự đánh giá TEMIS chuẩn nghề nghiệp giáo viên 2025?

- Giá vé máy bay ngày 2 9 đi Hà Nội có tăng không? Giá vé máy bay nội địa do ai quyết định theo quy định hiện nay?

- Thứ tự 12 con giáp may mắn trong năm nay theo tử vi? Xem tử vi có phải là một hoạt động tín ngưỡng?