Mẫu điều chỉnh, bổ sung thông tin đăng ký thuế đối với nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam là mẫu nào?

- Mẫu điều chỉnh, bổ sung thông tin đăng ký thuế đối với nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam là mẫu nào?

- Khi xác định một giao dịch phát sinh tại Việt Nam để kê khai, tính thuế, nhà cung cấp ở nước ngoài cần thực hiện những gì?

- Việc ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam của nhà cung cấp ở nước ngoài được thực hiện như thế nào?

Mẫu điều chỉnh, bổ sung thông tin đăng ký thuế đối với nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam là mẫu nào?

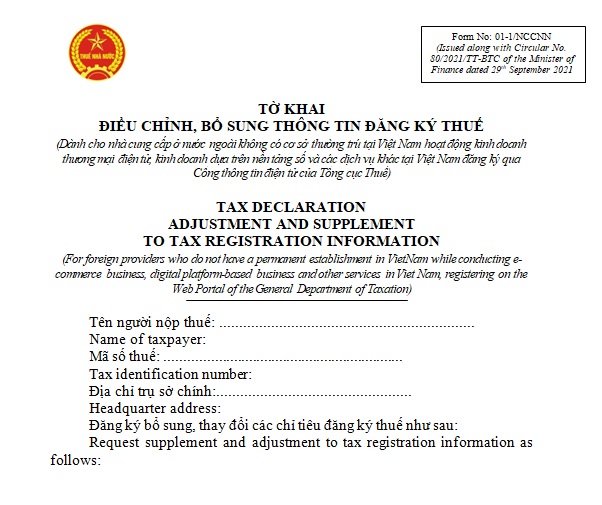

Mẫu điều chỉnh, bổ sung thông tin đăng ký thuế đối với nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam là Mẫu số 01-1/NCCNN ban hành kèm theo Phụ lục I Thông tư 80/2021/TT-BTC.

Tải về Mẫu điều chỉnh, bổ sung thông tin đăng ký thuế

Khi xác định một giao dịch phát sinh tại Việt Nam để kê khai, tính thuế, nhà cung cấp ở nước ngoài cần thực hiện những gì?

Việc xác định một giao dịch phát sinh tại Việt Nam để kê khai, tính thuế, theo quy định tại khoản 3 Điều 77 Thông tư 80/2021/TT-BTC nhà cung cấp ở nước ngoài cần thực hiện như sau:

+ Sử dụng 02 thông tin không mâu thuẫn nhau bao gồm một thông tin liên quan đến việc thanh toán của tổ chức (cá nhân) tại Việt Nam và một thông tin về tình trạng cư trú hoặc thông tin về truy cập của tổ chức, cá nhân tại Việt Nam nêu trên.

+ Trong trường hợp liên quan đến việc thanh toán của tổ chức, cá nhân không thu thập được hoặc mâu thuẫn với thông tin còn lại, nhà cung cấp ở nước ngoài được phép sử dụng 02 thông tin không mâu thuẫn nhau bao gồm một thông tin về tình trạng cư trú và một thông tin về truy cập của tổ chức, cá nhân tại Việt Nam.

Lưu ý:

Các loại thông tin được sử dụng để xác định giao dịch của tổ chức, cá nhân mua hàng hoá, dịch vụ phát sinh tại Việt Nam như sau:

+ Thông tin liên quan đến việc thanh toán của tổ chức, cá nhân tại Việt Nam, như thông tin về thẻ tín dụng dựa trên số nhận dạng ngân hàng (BIN), thông tin tài khoản ngân hàng hoặc các thông tin tương tự mà tổ chức, cá nhân mua hàng sử dụng để thanh toán với nhà cung cấp ở nước ngoài.

+ Thông tin về tình trạng cư trú của tổ chức (cá nhân) tại Việt Nam (thông tin địa chỉ thanh toán, địa chỉ giao hàng, địa chỉ nhà hoặc các thông tin tương tự mà tổ chức (cá nhân) mua hàng khai báo với nhà cung cấp ở nước ngoài).

+ Thông tin về truy cập của tổ chức (cá nhân) tại Việt Nam, như thông tin về mã vùng điện thoại quốc gia của thẻ SIM, địa chỉ IP, vị trí đường dây điện thoại cố định hoặc các thông tin tương tự của tổ chức, cá nhân mua hàng.

Mẫu điều chỉnh, bổ sung thông tin đăng ký thuế đối với nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam là mẫu nào? (Hình từ Internet)

Việc ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam của nhà cung cấp ở nước ngoài được thực hiện như thế nào?

Việc ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam của nhà cung cấp ở nước ngoài được quy định tại Điều 79 Thông tư 80/2021/TT-BTC như sau:

- Trường hợp nhà cung cấp ở nước ngoài thực hiện ủy quyền cho tổ chức, đại lý thuế hoạt động theo pháp luật Việt Nam (sau đây gọi là bên được ủy quyền), thì bên được ủy quyền có trách nhiệm thực hiện các thủ tục về thuế (đăng ký thuế, kê khai, nộp thuế) theo hợp đồng đã ký với nhà cung cấp ở nước ngoài.

+ Căn cứ vào phạm vi ủy quyền, trách nhiệm của mỗi bên quy định tại hợp đồng ủy quyền, bên được ủy quyền thực hiện thủ tục về thuế tương ứng quy định tại Điều 76 Thông tư 80/2021/TT-BTC, Điều 77 Thông tư 80/2021/TT-BTC và Điều 78 Thông tư 80/2021/TT-BTC đối với nhà cung cấp ở nước ngoài.

- Trường hợp nhà cung cấp nước ngoài đã trực tiếp đăng ký thuế, kê khai, nộp thuế tại Việt Nam mà chuyển sang uỷ quyền cho tổ chức, đại lý thuế kê khai, nộp thuế thay thì chậm nhất 05 ngày làm việc trước ngày hợp đồng ủy quyền có hiệu lực, nhà cung cấp ở nước ngoài phải thông báo cho cơ quan thuế quản lý trực tiếp bằng cách thay đổi thông tin theo mẫu số 01-1/NCCNN ban hành kèm theo Phụ lục I Thông tư 80/2021/TT-BTC và gửi kèm theo tài liệu có liên quan.

+ Nhà cung cấp nước ngoài có trách nhiệm cung cấp đầy đủ, chính xác các chứng từ, hồ sơ, tài liệu và thông tin cần thiết liên quan tới việc làm thủ tục về thuế theo hợp đồng đã ký kết giữa hai bên.

+ Trường hợp nhà cung cấp ở nước ngoài ký hợp đồng ủy quyền với đại lý thuế thì người đại diện theo pháp luật của đại lý thuế ký tên, đóng dấu vào phần đại diện hợp pháp của người nộp thuế trên văn bản, hồ sơ giao dịch với cơ quan thuế. Trên tờ khai thuế phải ghi đầy đủ họ tên và số chứng chỉ hành nghề của nhân viên đại lý thuế.

++ Các văn bản, hồ sơ giao dịch đại lý thuế thực hiện chỉ trong phạm vi công việc thủ tục về thuế được ủy quyền nêu trong hợp đồng dịch vụ làm thủ tục về thuế đã ký.

- Bên được ủy quyền có trách nhiệm cung cấp chính xác, kịp thời theo yêu cầu của cơ quan thuế các tài liệu, chứng từ để chứng minh tính chính xác của việc khai thuế, nộp thuế, đề nghị số tiền thuế được miễn, số tiền thuế được giảm (nếu có).

- Cơ quan quản lý thuế trực tiếp có trách nhiệm cung cấp tài khoản và mật khẩu đăng nhập Cổng thông tin điện tử của Tổng cục Thuế cho bên được ủy quyền để thực hiện thủ tục về thuế được ủy quyền và gửi các thông báo liên quan đến thủ tục về thuế được ủy quyền trong quá trình thực hiện giao dịch điện tử đến địa chỉ thư điện tử của bên được ủy quyền.

Tải về Mẫu số 01-1/NCCNN

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Stt, cap thả thính lễ 30 4 và 1 5 hay, cute khiến crush siêu lòng? Thơ để đăng cap thả thính lễ 30 4 và 1 5?

- Tổng hợp Văn khấn mùng 1 tháng 4 thần tài, gia tiên, thần linh chi tiết đầy đủ? Cúng mùng 1 tháng 4 có phải mê tín dị đoan?

- Lời chúc mừng ngày Kiến trúc Việt Nam 27 4 hay, ý nghĩa? Ngày Kiến trúc Việt Nam tổ chức lần đầu tiên vào năm nào?

- Chốt lịch làm bù 30 4 và 1 5 2025 vào ngày nào? CBCCVC và người lao động được nghỉ 5 ngày lễ 30 4 và 1 5 đúng không?

- Chi tiết Mệnh lệnh thần tốc thần tốc hơn nữa Chiến dịch Hồ Chí Minh lịch sử? Ý nghĩa Chiến dịch Hồ Chí Minh?