Hướng dẫn cách đóng thuế kinh doanh online đối với cá nhân bán hàng trên sàn giao dịch thương mại điện tử ra sao?

Hướng dẫn đóng thuế kinh doanh online đối với cá nhân bán hàng trên sàn giao dịch thương mại điện tử ra sao?

Để thực hiện cách đóng thuế kinh doanh online trên sàn giao dịch thương mại điện tử, người nộp thuế có thể lựa chọn nộp thuế điện tử qua Cổng thuedientu.gdt.gov.vn phân hệ “CÁ NHÂN” hoặc qua Cổng thông tin Thương mại điện tử

Lưu ý:

+ NNT: Người nộp thuế

+ NSD: Người sử dụng

(A) Cách đóng thuế kinh doanh online trên sàn giao dịch thương mại điện tử qua Cổng thuedientu.gdt.gov.vn

Sau đây là hướng dẫn cách nộp thuế kinh doanh trên sàn giao dịch thương mại điện tử qua Cổng thuedientu.gdt.gov.vn:

NNT truy cập website https://canhan.gdt.gov.vn/ và đăng nhập và thực hiện các bước dưới đây:

(1) Nộp cho các khoản đã có ID khoản phải nộp. Các bước thực hiện như sau:

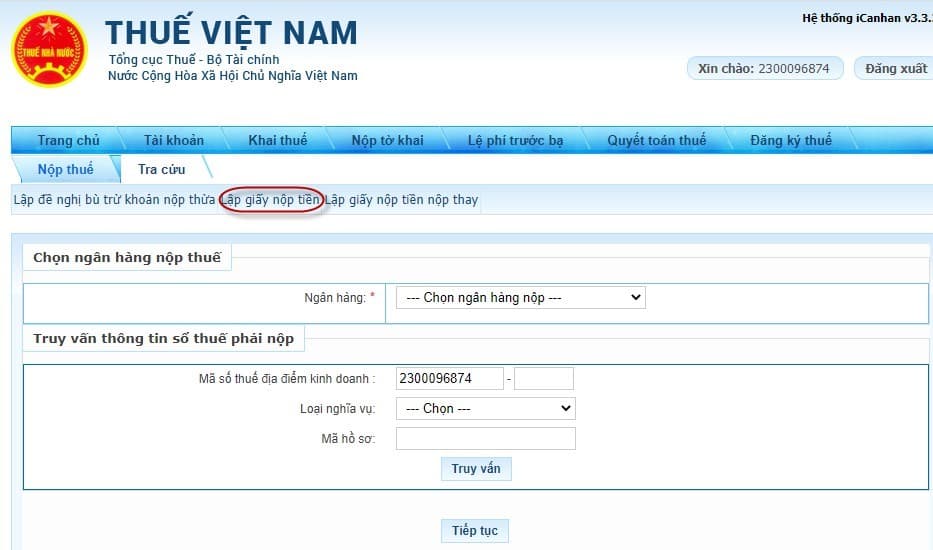

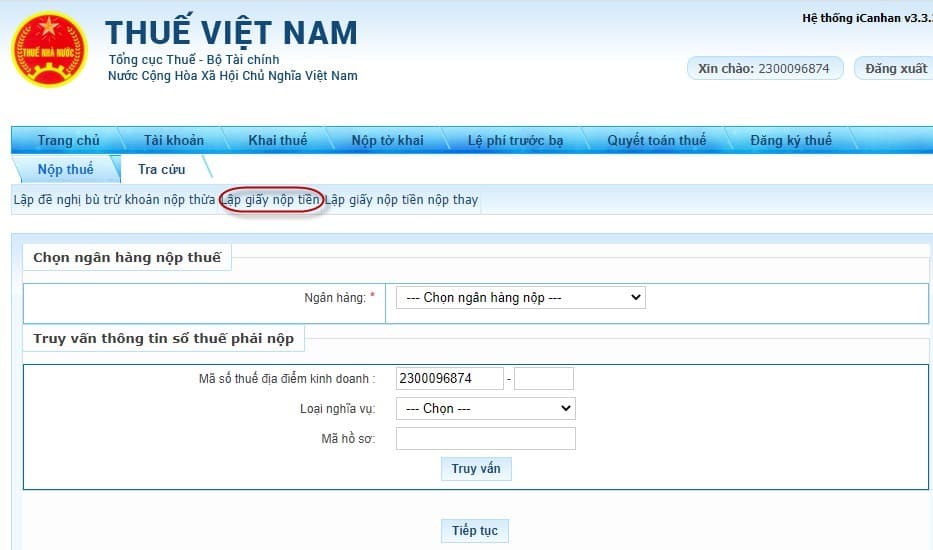

Bước 1: NNT truy cập chức năng “Nộp thuế", chọn tiếp “Lập giấy nộp tiền” Hệ thống hiển thị màn hình nộp thuế theo điều kiện tra cứu:

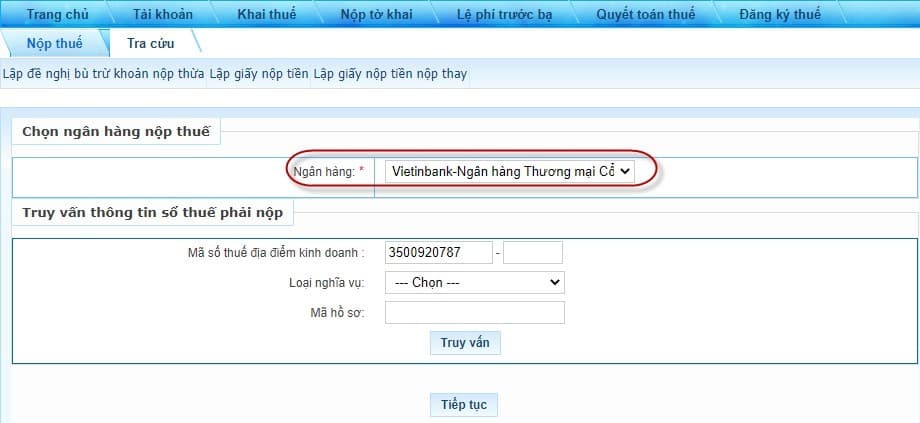

Bước 2: NNT lựa chọn ngân hàng nộp thuế và lựa chọn truy vấn thông tin số thuế phải nộp như sau:

- Thông tin “Ngân hàng”: hệ thống hiển thị danh sách ngân hàng NNT đã liên kết tài khoản.

- Thông tin “Truy vấn thông tin số thuế phải nộp”:

+ Mã số thuế địa điểm kinh doanh: Cho phép nhập 3 số cuối của địa điểm kinh doanh.

+ Loại nghĩa vụ: Chọn “Tất cả”

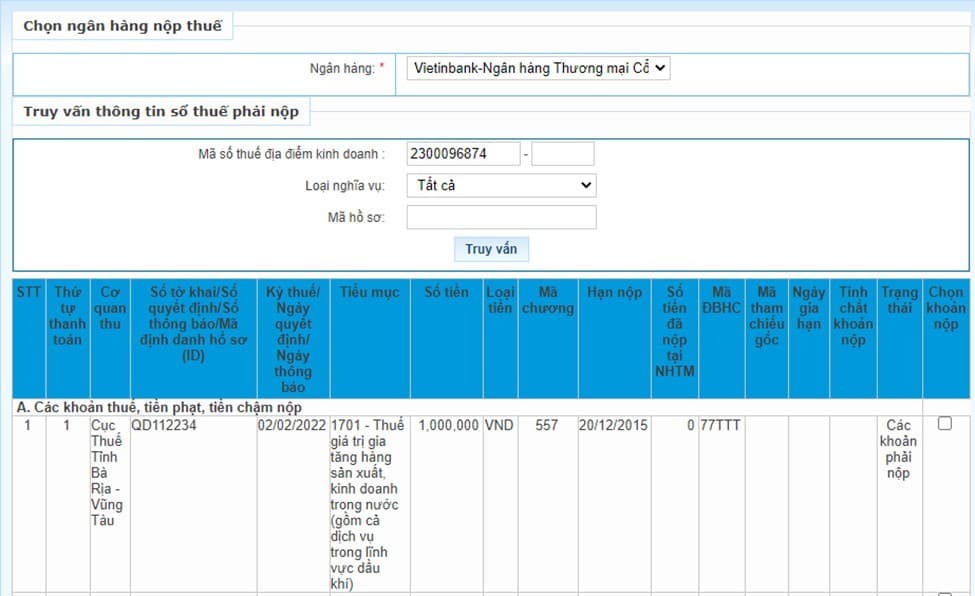

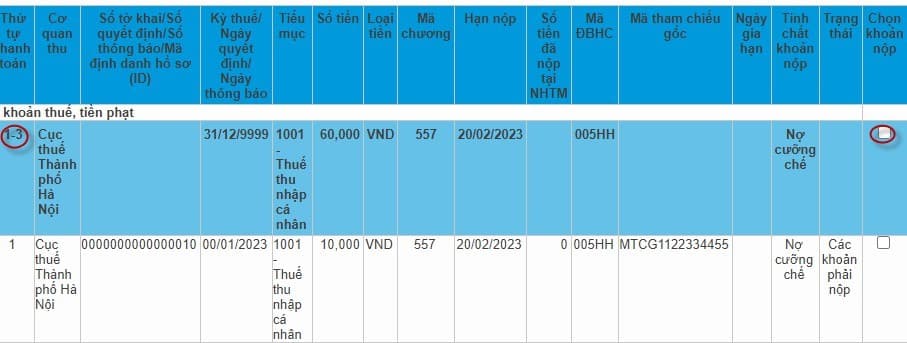

Bước 3: NNT nhấn “Truy vấn” thì hệ thống xử lý dữ liệu và hiển thị kết quả theo điều kiện tra cứu:

- Trường hợp không có dữ liệu thỏa mãn: Hệ thống hiển thị thông báo “Không có dữ liệu thỏa mãn điều kiện tra cứu”.

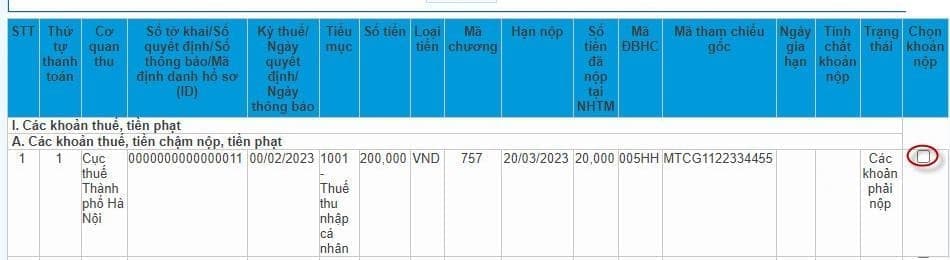

- Trường hợp có dữ liệu thỏa mãn: hệ thống hiển thị danh sách kết quả tra cứu gồm 3 mục A, B và C:

+ Mục A: Các khoản thuế, tiền chậm nộp, tiền phạt:

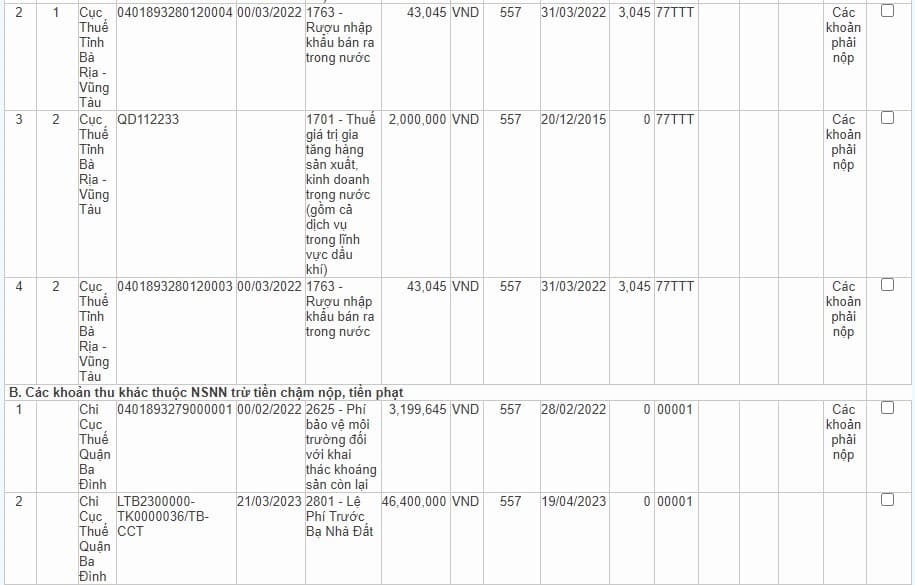

+ Mục B: Các khoản thu khác thuộc NSNN trừ tiền chậm nộp, tiền phạt

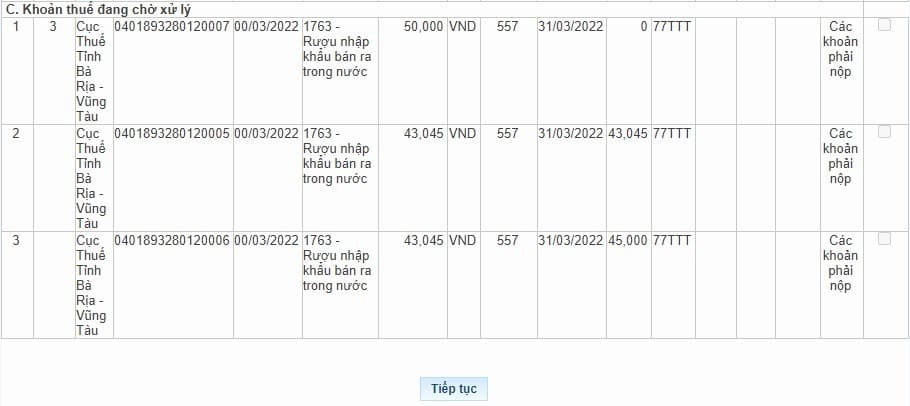

+ Mục C: Khoản thuế đang chờ xử lý

Bước 4: NNT tích chọn khoản phải nộp để lập Giấy nộp tiền.

- Đối với các khoản nộp thuộc mục “A. Các khoản thuế, tiền chậm nộp, tiền phạt"

Trường hợp 1: NNT tích chọn dòng khoản phải nộp đã gom sẵn:

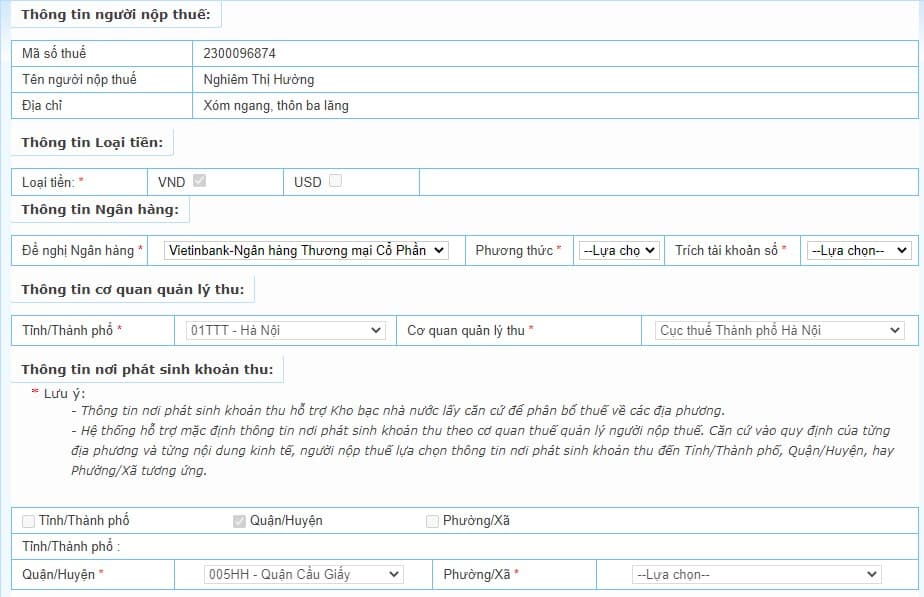

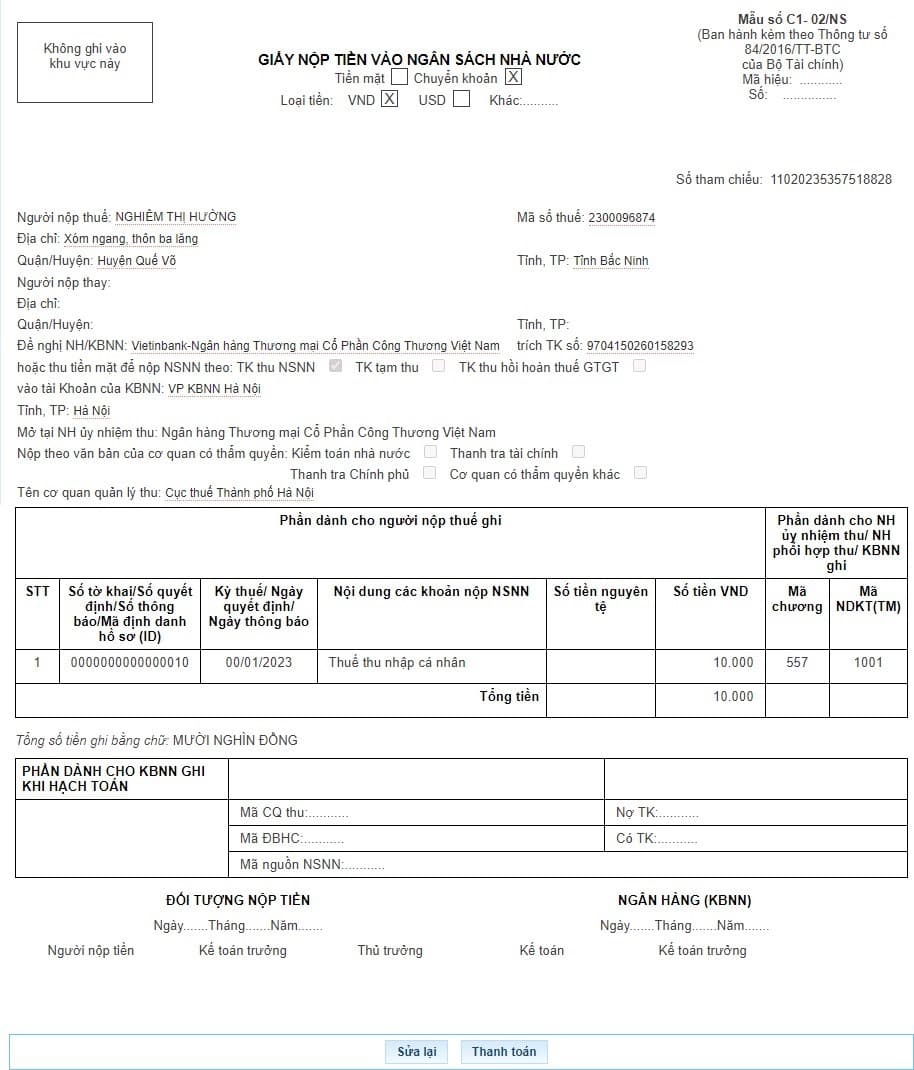

NNT nhấn “Tiếp tục”, hệ thống hiển thị màn hình lập GNT đã được điền sẵn các thông tin:

+ Số tờ khai/Số quyết định/Số thông báo/Mã định danh hồ sơ (ID): trong đó ID khoản gom hiển thị mặc định là số hệ thống tự sinh duy nhất 16 ký tự

+ Kỳ thuế/Ngày quyết định/Ngày thông báo: hiển thị mặc định 00/12/9999.

+ Các thông tin Cơ quan thu, Tiểu mục, Số tiền, Loại tiền, Mã chương tự động hiển thị theo khoản nộp đã gom, không cho sửa.

Trường hợp 2: NNT tích chọn một hoặc nhiều dòng khoản nộp chi tiết

NNT nhấn “Tiếp tục”. Hệ thống kiểm tra thứ tự thanh toán của khoản phải nộp, NNT phải thanh toán theo thứ tự từ nhỏ đến lớn.

+ Trường hợp khoản phải nộp NNT chọn không đúng thứ tự thanh toán, hệ thống hiển thị cảnh báo để NNT chọn lại.

+ Trường hợp khoản phải nộp NNT chọn đủ điều kiện thanh toán, hệ thống tự động hiển thị màn hình lập Giấy nộp tiền đã được điền sẵn các thông tin: Cơ quan thu, KBNN, Số tờ khai/Số quyết định/Số thông báo/Mã định danh hồ sơ (ID), Kỳ thuế/Ngày quyết định/Ngày thông báo, Tiểu mục, Mã chương, Số tiền, Loại tiền tự động hiển thị theo khoản nộp đã chọn. NNT được chọn lại KBNN phù hợp với hướng dẫn của cơ quan thuế và sửa số tiền. Các thông tin khác không sửa.

- Đối với các khoản nộp thuộc mục “B. Các khoản thu khác thuộc NSNN trừ tiền chậm nộp, tiền phạt”

NNT chọn một hoặc nhiều khoản phải nộp, nhấn “Tiếp tục”, hệ thống tự động hiển thị màn hình lập Giấy nộp tiền đã được điền sẵn các thông tin: Cơ quan thu, KBNN, Số tờ khai/Số quyết định/Số thông báo/Mã định danh hồ sơ (ID), Kỳ thuế/Ngày quyết định/Ngày thông báo, Tiểu mục, Mã chương, Số tiền, Loại tiền. NNT được chọn lại KBNN phù hợp với hướng dẫn của cơ quan thuế và sửa số tiền (trừ số phải nộp về lệ phí trước bạ phương tiện). Các thông tin khác không sửa.

- Đối với các khoản nộp thuộc mục “C. Khoản thuế đang chờ xử lý”: NNT căn cứ tình hình theo dõi nghĩa vụ thuế của mình để lựa chọn nộp/không nộp các khoản đang được cơ quan thuế xử lý nêu tại Nhóm này.

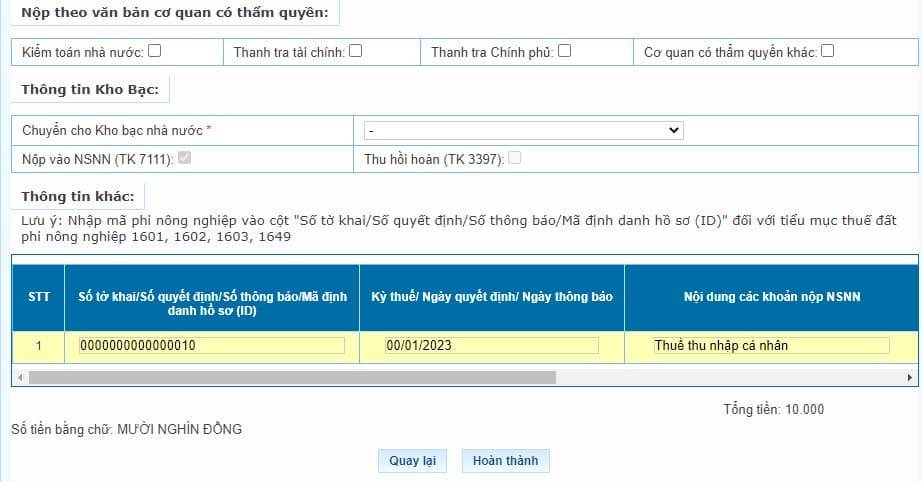

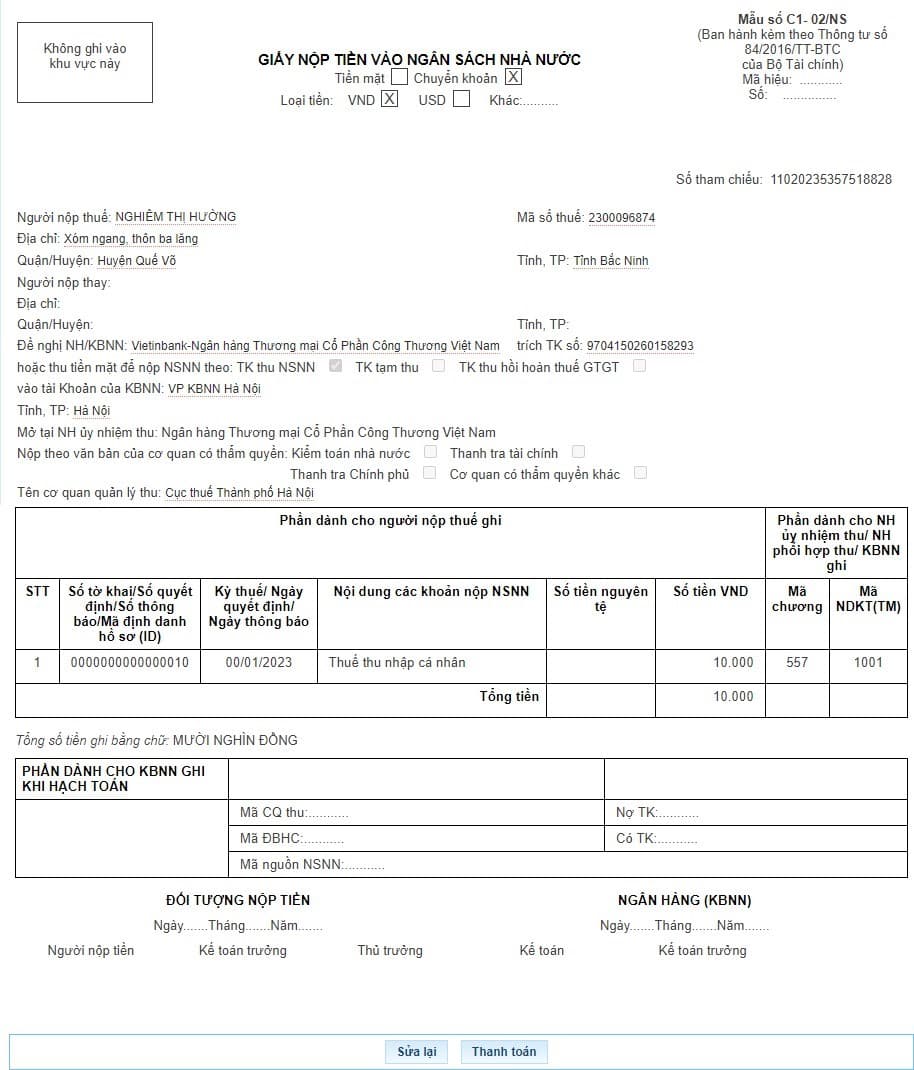

Bước 5: NNT chọn “Thanh toán” để hệ thống hiển thị Giấy nộp tiền, NNT kiểm tra, xác nhận chuyển tiếp các bước ký và gửi Giấy nộp tiền đến ngân hàng phục vụ NNT theo quy trình hiện hành hoặc NNT chọn “Sửa lại” để quay lại Bước 1

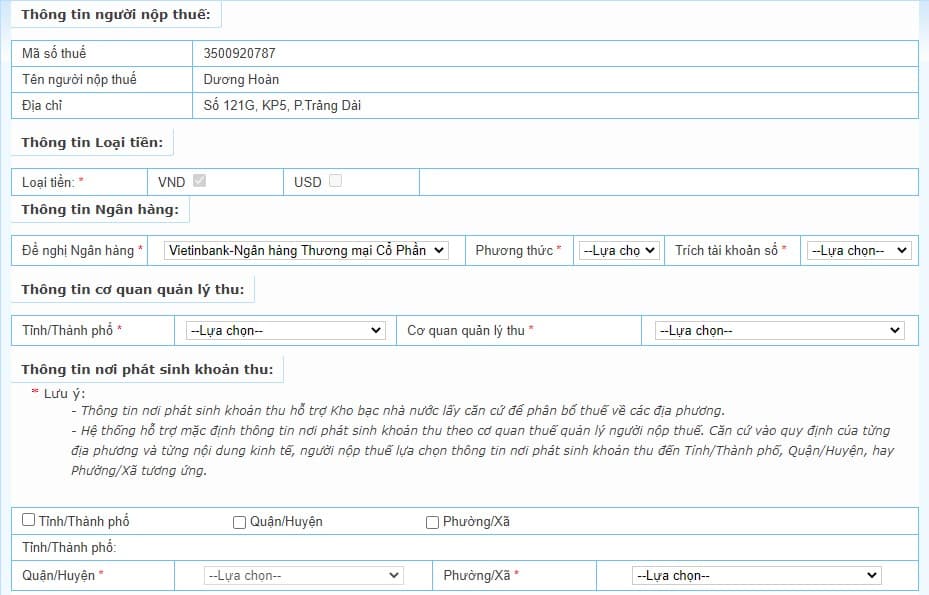

(2) Nộp cho các khoản không tìm thấy khoản phải nộp tương ứng hoặc thông tin khoản phải nộp chưa đúng. Các bước thực hiện như sau:

Bước 1: NNT truy cập chức năng “Nộp thuế”, chọn tiếp “Lập giấy nộp tiền”.

- Hệ thống hiển thị màn hình:

- NNT chọn ngân hàng nộp thuế trong danh sách các ngân hàng NNT đã liên kết tài khoản.

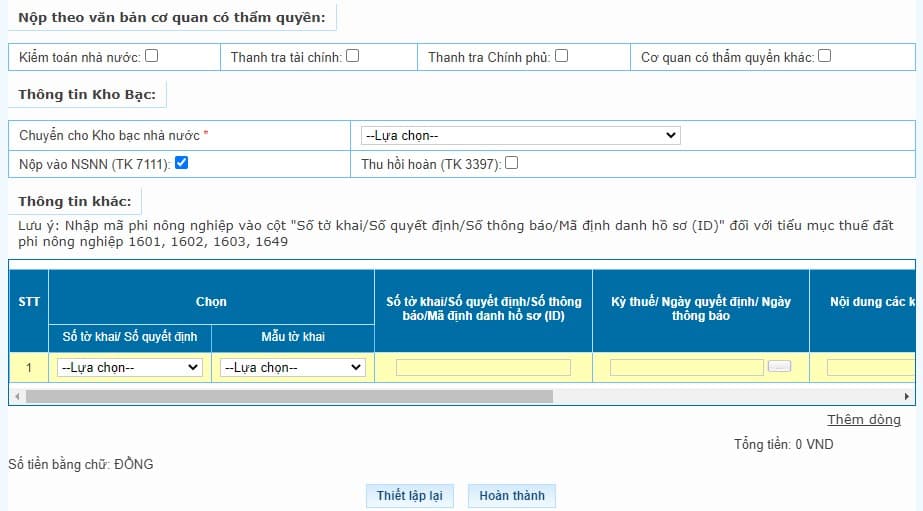

Bước 2: NNT nhấn “Tiếp tục” để hệ thống hiển thị màn hình Lập Giấy nộp tiền

Bước 3:

- Chọn khoản nộp phát sinh từ “Tờ khai”: hệ thống bắt buộc chọn tờ khai trong danh mục tờ khai.

- Chọn khoản nộp phát sinh từ ‘Số quyết định/Số thông báo’: hệ thống bắt buộc nhập giá trị cột Số quyết định/Số Thông báo. Hệ thống kiểm tra thông tin NNT nhập, nếu trùng với thông tin hệ thống đã ghi nhận về số thuế phải nộp theo ID thì hệ thống hiển thị cảnh báo: “Khoản phải nộp của NNT đã được cấp ID, đề nghị NNT kiểm tra và nộp theo ID”, NNT phải lập GNT theo trường hợp có ID.

Bước 4: NNT chọn “Thanh toán” để hệ thống hiển thị Giấy nộp tiền, NNT kiểm tra, xác nhận chuyển tiếp các bước ký và gửi Giấy nộp tiền đến ngân hàng phục vụ NNT theo quy trình hiện hành hoặc NNT chọn “Sửa lại” để quay lại Bước 1.

(B) Cách đóng thuế kinh doanh online trên sàn giao dịch thương mại điện tử qua Cổng thông tin Thương mại điện tử

Hướng dẫn cách đóng thuế kinh doanh online trên sàn giao dịch thương mại điện tử qua Cổng thông tin Thương mại điện tử như sau:

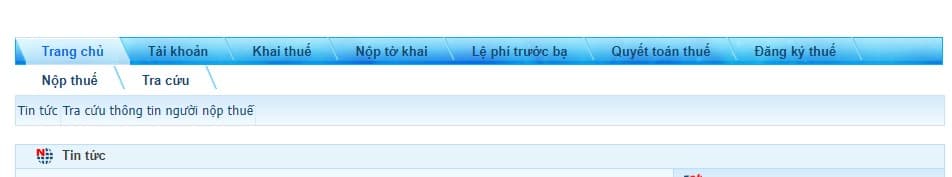

Bước 1: NSD truy cập đường dẫn https://thuongmaidientu.gdt.gov.vn

Bước 2: NSD kích chọn vào “CÁ NHÂN”

Bước 3: NSD chọn chức năng đăng nhập

- NSD nhập thông tin Mã số thuế và Mã kiểm tra:

- Chọn Tiếp tục

NSD nhập thông tin Tên đăng nhập và Mật khẩu sau đó chọn Đăng nhập, hệ thống hiển thị màn hình các chức năng.

Bước 4: NNT tiếp tục thực hiện các bước theo hướng dẫn tại điểm 4.1 Nộp thuế điện tử qua Cổng thuedientu.gdt.gov.vn phân hệ “CÁ NHÂN” để nộp thuế.

Hướng dẫn đóng thuế kinh doanh online đối với cá nhân bán hàng trên sàn giao dịch thương mại điện tử ra sao? (Hình từ Internet)

Cá nhân kinh doanh online có doanh thu bao nhiêu thì phải đóng thuế?

Tại Điều 4 Thông tư 40/2021/TT-BTC quy định về nguyên tắc tính thuế như sau:

Nguyên tắc tính thuế

1. Nguyên tắc tính thuế đối với hộ kinh doanh, cá nhân kinh doanh được thực hiện theo các quy định của pháp luật hiện hành về thuế GTGT, thuế TNCN và các văn bản quy phạm pháp luật có liên quan.

2. Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN. Hộ kinh doanh, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

3. Hộ kinh doanh, cá nhân kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, không phải nộp thuế TNCN được xác định cho một (01) người đại diện duy nhất của nhóm cá nhân, hộ gia đình trong năm tính thuế.

Theo đó, việc tính thuế dựa trên 3 nguyên tắc sau:

- Nguyên tắc tính thuế đối với hộ kinh doanh, cá nhân kinh doanh được thực hiện theo các quy định của pháp luật hiện hành về thuế giá trị gia tăng (GTGT), thuế thu nhập cá nhân (TNCN) và các văn bản quy phạm pháp luật có liên quan.

- Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN. Hộ kinh doanh, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

- Hộ kinh doanh, cá nhân kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, không phải nộp thuế TNCN được xác định cho một người đại diện duy nhất của nhóm cá nhân, hộ gia đình trong năm tính thuế.

Như vậy, cá nhân kinh doanh bán hàng online nếu có doanh thu từ 100 triệu đồng trở lên thì phải đóng thuế GTGT và thuế TNCN.

Cá nhân bán hàng trên sàn giao dịch thương mại điện tử có trách nhiệm thế nào?

Căn cứ theo quy định tại Điều 37 Nghị định 52/2013/NĐ-CP quy định cá nhân bán hàng trên sàn giao dịch thương mại điện tử có trách nhiệm như sau:

(1) Cung cấp đầy đủ và chính xác các thông tin quy định tại Điều 29 Nghị định 52/2013/NĐ-CP cho thương nhân, tổ chức cung cấp dịch vụ sàn giao dịch thương mại điện tử khi đăng ký sử dụng dịch vụ.

(2) Cung cấp đầy đủ thông tin về hàng hóa, dịch vụ theo quy định từ Điều 30 đến Điều 34 Nghị định 52/2013/NĐ-CP khi bán hàng hóa hoặc cung ứng dịch vụ trên sàn giao dịch thương mại điện tử.

(3) Đảm bảo tính chính xác, trung thực của thông tin về hàng hóa, dịch vụ cung cấp trên sàn giao dịch thương mại điện tử.

(4) Thực hiện các quy định tại Mục 2 Chương II Nghị định 52/2013/NĐ-CP khi ứng dụng chức năng đặt hàng trực tuyến trên sàn giao dịch thương mại điện tử.

(5) Cung cấp thông tin về tình hình kinh doanh của mình khi có yêu cầu của cơ quan nhà nước có thẩm quyền để phục vụ hoạt động thống kê thương mại điện tử.

(6) Tuân thủ quy định của pháp luật về thanh toán, quảng cáo, khuyến mại, bảo vệ quyền sở hữu trí tuệ, bảo vệ quyền lợi người tiêu dùng và các quy định của pháp luật có liên quan khác khi bán hàng hóa hoặc cung ứng dịch vụ trên sàn giao dịch thương mại điện tử.

(7) Thực hiện đầy đủ nghĩa vụ thuế theo quy định của pháp luật.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Vụ Công chức Viên chức là đơn vị trực thuộc cơ quan nào? Vụ trưởng Vụ Công chức Viên chức có trách nhiệm gì?

- Ý nghĩa của Ngày Sở hữu trí tuệ thế giới? Ngày Sở hữu trí tuệ thế giới là ngày mấy? Giới hạn quyền sở hữu trí tuệ là gì?

- Không gian điều tra cơ bản tài nguyên điện gió tập trung tại các khu vực nào? Nội dung và mức độ điều tra?

- Màn trình diễn 10.500 thiết bị bay không người lái kỷ niệm ngày 30 4 tại thành phố Hồ Chí Minh?

- Ngày 25 4 là ngày gì của Quảng Ninh? Ngày 25 4 là cung gì? Ngày 25 4 thứ mấy? Có thuộc các ngày lễ lớn trong năm không?