Hướng dẫn bổ sung thông tin sinh trắc học Ngân hàng SHB theo Quy định của Ngân hàng Nhà nước từ 01/7/2024?

Hướng dẫn bổ sung thông tin sinh trắc học Ngân hàng SHB theo Quy định của Ngân hàng Nhà nước từ 01/7/2024?

Ngày 18/12/2023, Thống đốc Ngân hàng Nhà nước ban hành Quyết định 2345/QĐ-NHΝN năm 2023 về triển khai các giải pháp an toàn, bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng.

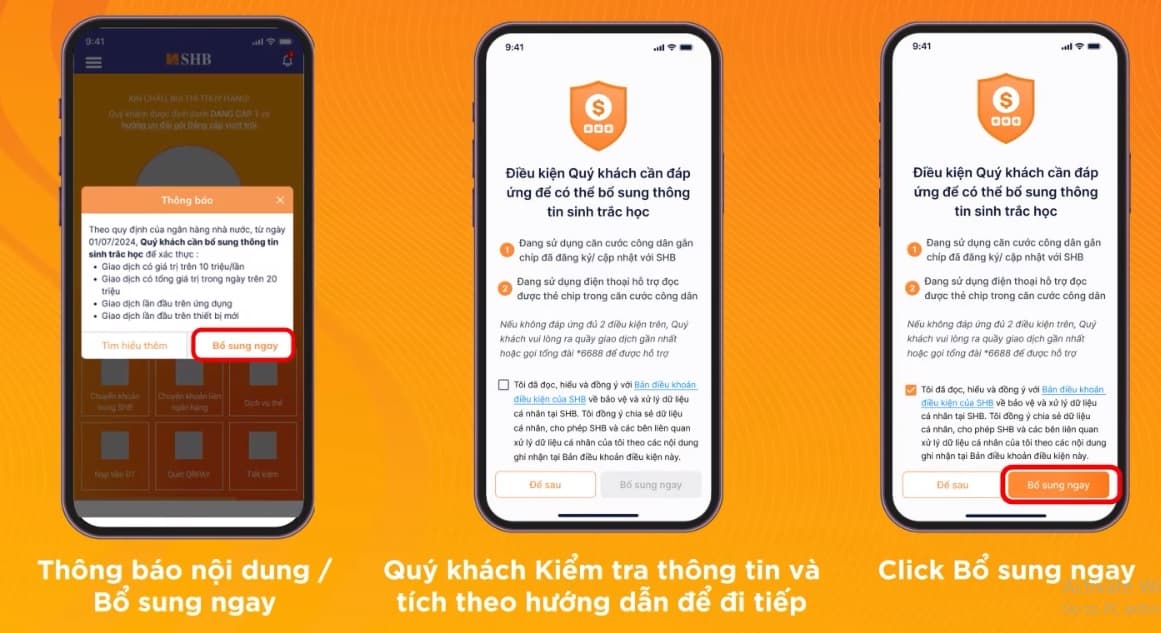

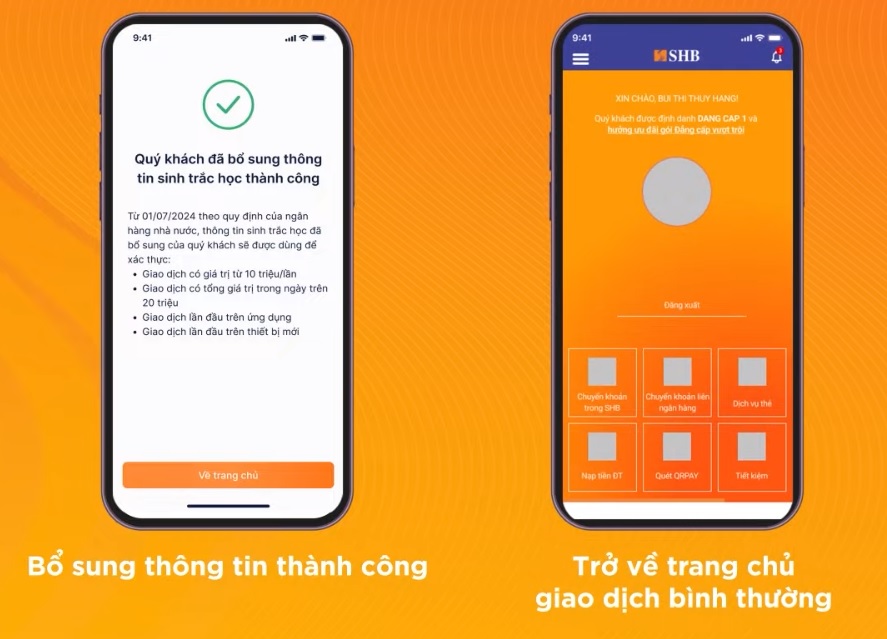

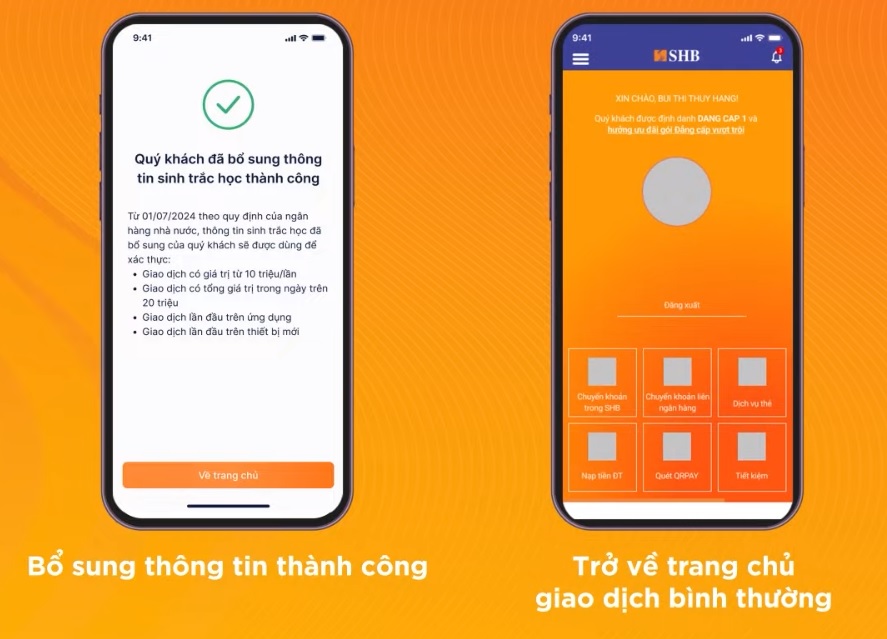

Để đảm bảo giao dịch ngân hàng thông suốt, an toàn và bảo mật từ sau ngày 01/7/2024, khách hàng bổ sung thông tin sinh trắc học trên SHB Mobile và SHB SAHA theo hướng dẫn sau đây:

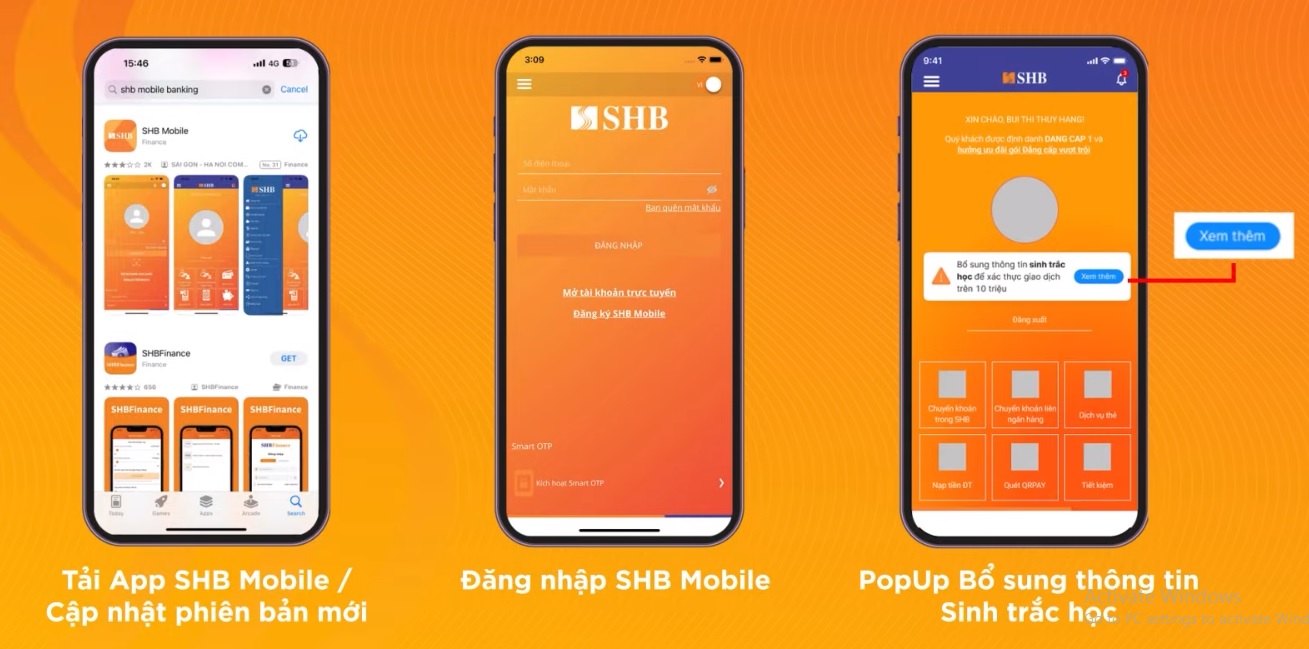

(1) Đối với SHB Mobile

Khách hàng cần chuẩn bị:

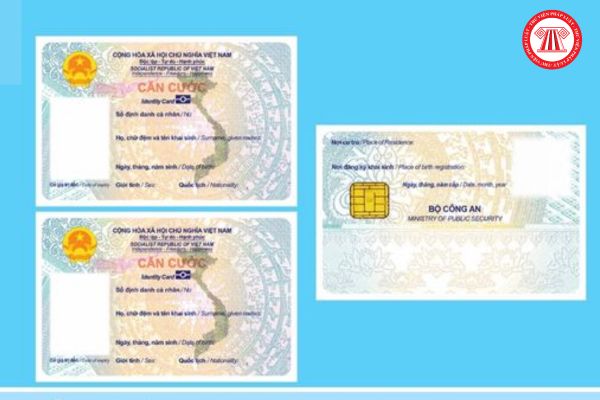

+ CCCD gắn chip

+ Thiết bị điện thoại có hỗ trợ NFC

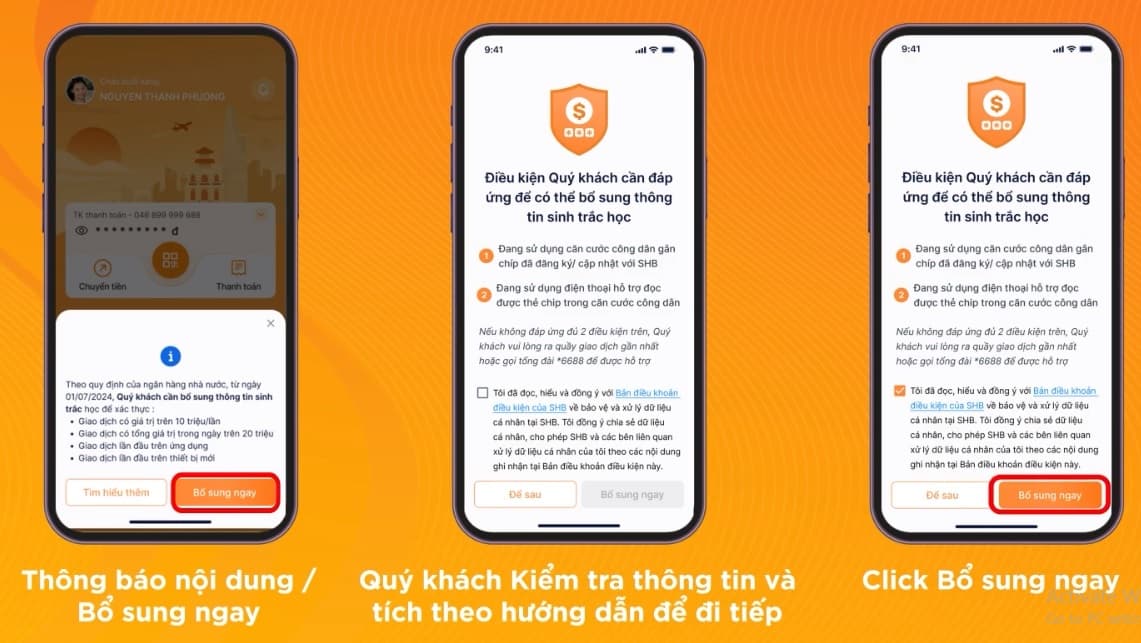

- Bước 1: Thiết lập dữ liệu sinh trắc học

- Bước 2: Chụp Căn cước công dân gắn chip

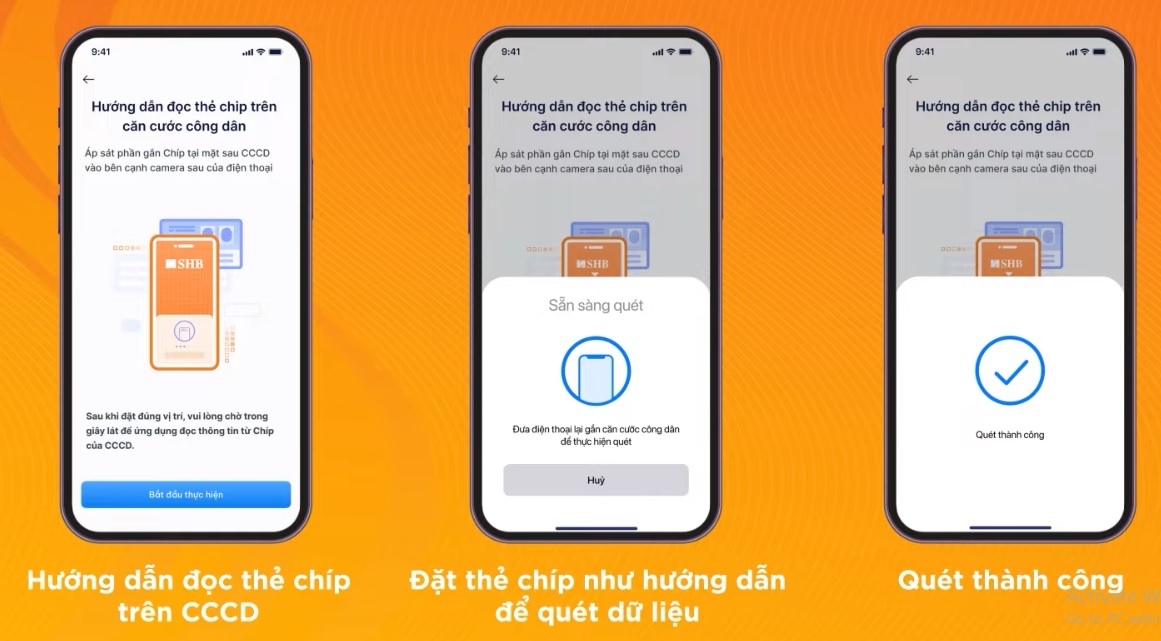

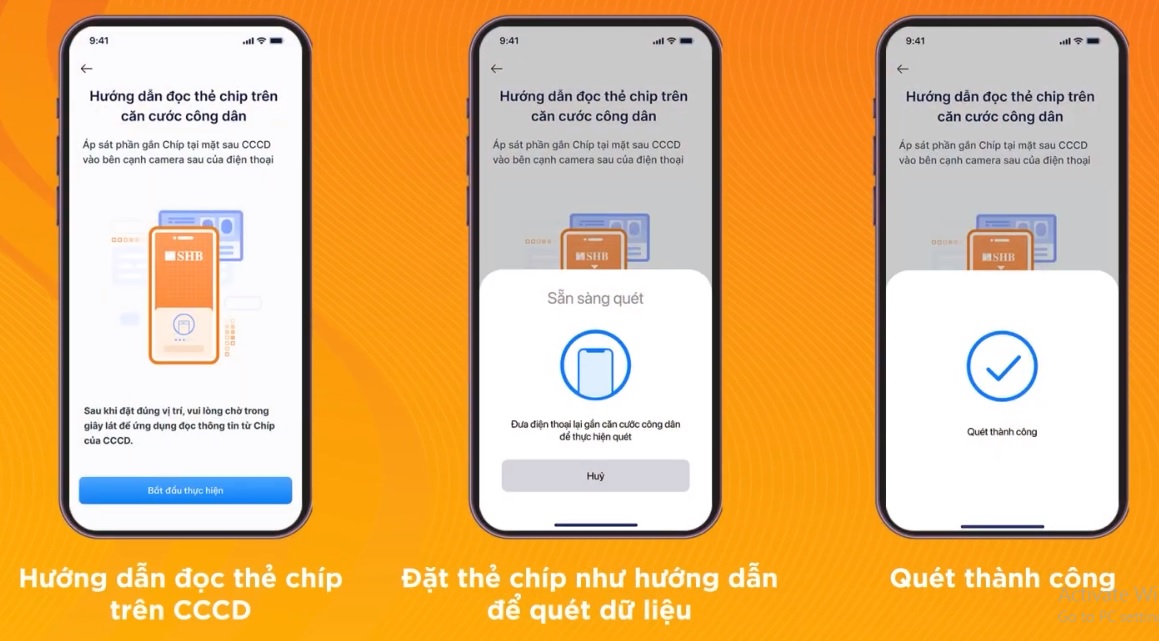

- Bước 3: Đọc thẻ chip trên CCCD

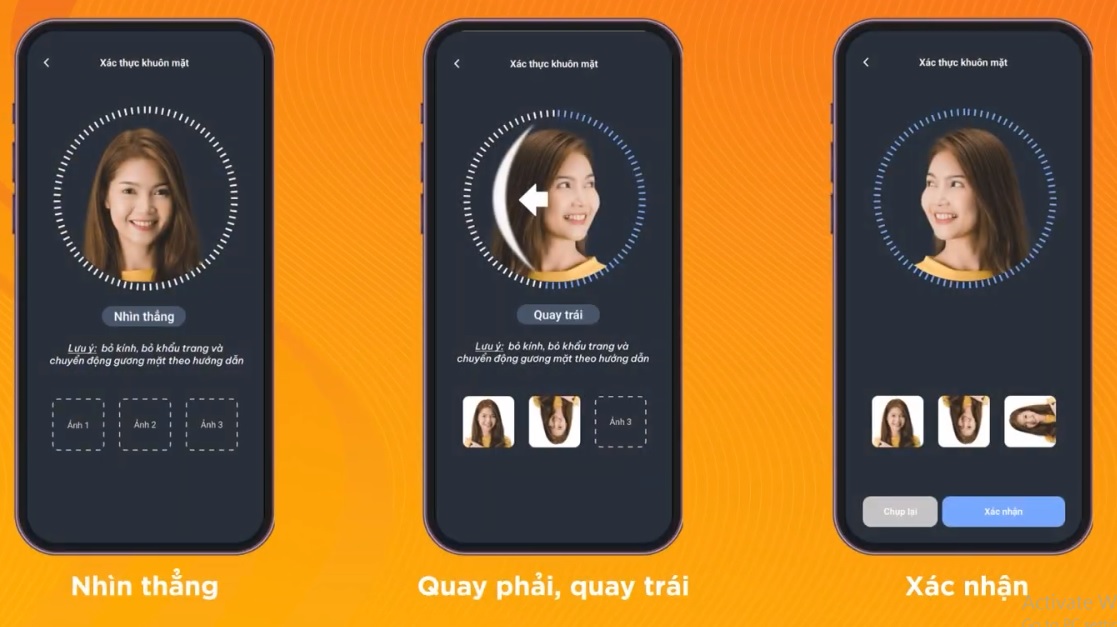

- Bước 4: Xác thực khuôn mặt

(2) Đối với SHB SAHA

Khách hàng cần chuẩn bị:

+ CCCD gắn chip

+ Thiết bị điện thoại có hỗ trợ NFC

- Bước 1: Thiết lập dữ liệu sinh trắc học

- Bước 2: Chụp Căn cước công dân gắn chip

- Bước 3: Đọc thẻ chip trên CCCD

- Bước 4: Xác thực khuôn mặt

Sử dụng xác thực khuôn mặt giúp giao dịch chuyển tiền, thanh toán trực tuyến trên internet thông qua Internet Banking hoặc Mobile Banking được an toàn hơn và đây là quy định bắt buộc của Ngân hàng nhà nước.

Hướng dẫn bổ sung thông tin sinh trắc học Ngân hàng SHB theo Quy định của Ngân hàng Nhà nước từ 01/7/2024? (Hình ảnh Internet)

Phải xác thực sinh trắc học khi giao dịch trong lần đầu bằng Mobile Banking?

Căn cứ theo Quyết định 2345/QĐ-NHΝN năm 2023 về triển khai các giải pháp an toàn, bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng.

Theo đó, các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức cung ứng dịch vụ trung gian thanh toán căn cứ phân loại giao dịch quy định tại Quyết định 2345/QĐ-NHΝN năm 2023, triển khai áp dụng các biện pháp xác thực trong thanh toán trực tuyến trên Internet (Internet Banking, Mobile Banking).

Cụ thể, để giảm thiểu rủi ro trong thanh toán trực tuyến, các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức cung ứng dịch vụ trung gian thanh toán phải triển khai áp dụng các giải pháp xác thực khách hàng.

Đối với khách hàng cá nhân, trước khi thực hiện giao dịch lần đầu bằng ứng dụng Mobile Banking hoặc trước khi thực hiện giao dịch trên thiết bị khác với thiết bị thực hiện giao dịch Mobile Banking lần gần nhất thì phải xác thực khách hàng như sau:

- Bằng dấu hiệu nhận dạng sinh trắc học của khách hàng: Khớp đúng với dữ liệu sinh trắc học được lưu trong chíp của thẻ căn cước công dân của khách hàng do cơ quan Công an cấp hoặc thông qua xác thực tài khoản định danh điện tử của khách hàng trong do hệ thống định danh và xác thực điện tử tạo lập.

- Hoặc bằng dấu hiệu nhận dạng sinh trắc học của khách hàng, khớp đúng với dữ liệu sinh trắc học được lưu trong cơ sở dữ liệu sinh trắc học về khách hàng đã thu thập và kiểm tra, kết hợp với phương thức xác thực OTP gửi qua SMS/Voice hoặc Soft OTP/Token OTP.

Cùng với đó, phải thông báo việc đăng nhập lần đầu ứng dụng Internet Banking/ Mobile Banking hoặc việc đăng nhập ứng dụng Internet Banking/ Mobile Banking trên thiết bị khác với thiết bị thực hiện đăng nhập ứng dụng Internet Banking/ Mobile Banking lần gần nhất qua SMS hoặc các kênh khác do khách hàng đăng ký (email, điện thoại,...).

Các tổ chức nói trên lưu trữ thông tin về thiết bị thực hiện các giao dịch trực tuyến của khách hàng và nhật ký (log) xác thực giao dịch tối thiểu trong vòng 3 tháng.

- Thông tin về thiết bị tối thiểu bao gồm:

+ Đối với thiết bị di động: Thông tin định danh duy nhất của thiết bị (như số IMEI, Serial, WLAN MAC, Android ID, ...).

+ Đối với máy tính: địa chỉ MAC hoặc thông tin định danh thiết bị khác thông qua các API (Application Programming Interface) của hệ điều hành.

- Nhật ký (log) xác thực giao dịch tối thiểu gồm: biện pháp xác thực, thời gian xác thực, mã giao dịch được xác thực, mã khách hàng.

Quyết định 2345/QĐ-NHΝN năm 2023 có hiệu lực thi hành kể từ ngày 01/7/2024, thay thế Quyết định 630/QĐ-NHNN năm 2017.

Đối với các tổ chức tín dụng được kiểm soát đặc biệt, thời gian áp dụng các quy định tại Điều 1, Điều 2 Quyết định 2345/QĐ-NHΝN năm 2023 kể từ ngày 01/01/2025.

Các tổ chức cung ứng dịch vụ thanh toán thẻ có phải triển khai các giải pháp giảm thiểu rủi ro?

Theo quy định tại Điều 3 Quyết định 2345/QĐ-NHΝN năm 2023, Các tổ chức cung ứng dịch vụ thanh toán thẻ phải triển khai các giải pháp giảm thiểu rủi ro như sau:

- Thông báo giao dịch qua tin nhắn SMS hoặc thư điện tử.

- Thiết lập hạn mức giao dịch trong ngày.

- Thiết lập tính năng cho phép/ không cho phép thanh toán trực tuyến.

- Thiết lập hạn mức thanh toán thẻ trực tuyến trong ngày.

- Thiết lập tính năng cho phép/ không cho phép thanh toán ở nước ngoài (ngoại trừ các giao dịch trực tuyến).

- Triển khai giải pháp xác thực 3D Secure (hoặc tương đương) cho việc thanh toán trực tuyến với thẻ quốc tế.

Ngoài ra, phải thực hiện việc thông báo khi khách hàng đăng nhập lần đầu ứng dụng Internet Banking/ Mobile Banking hoặc khi đăng nhập ứng dụng Internet Banking/ Mobile Banking trên thiết bị khác với thiết bị thực hiện đăng nhập ứng dụng Internet Banking/ Mobile Banking lần gần nhất qua SMS hoặc các kênh khác do khách hàng đăng ký (email, điện thoại,…).

Lưu ý: Quyết định 2345/QĐ-NHΝN năm 2023 có hiệu lực từ ngày 1/7/2024. Riêng đối với các tổ chức tín dụng được kiểm soát đặc biệt, thời gian áp dụng các quy định tại Điều 1 và Điều 2 Quyết định 2345/QĐ-NHΝN năm 2023 từ ngày 1/1/2025.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Thẩm định thiết kế tàu biển được hiểu như thế nào? Có thuộc nội dung công tác đăng kiểm tàu biển không?

- Viết đoạn văn kể lại việc bố mẹ đã làm để chăm sóc em lớp 4? Đoạn văn kể lại việc bố mẹ đã làm để chăm sóc em lớp 4 hay nhất, tình cảm?

- Phân tích 8 câu đầu bài thơ Việt Bắc? Mẫu bài văn phân tích 8 câu đầu bài thơ Việt Bắc? Bài thơ Việt Bắc được học trong chương trình nào?

- Định lý 3 đường vuông góc là gì? Phương pháp chứng minh Định lý 3 đường vuông góc? Định hướng phương pháp hình thành và phát triển môn toán?

- Vợ, chồng có được chia tài sản chung trong thời kỳ hôn nhân hay không? Thời điểm có hiệu lực của việc chia tài sản chung là khi nào?