Biểu thuế luỹ tiến từng phần và biểu thuế toàn phần của thuế thu nhập cá nhân năm 2023 đối với cá nhân cư trú là bao nhiêu?

- Mức đóng thuế thu nhập cá nhân năm 2023 có tăng không?

- Biểu thuế luỹ tiến từng phần của thuế thu nhập cá nhân năm 2023 là bao nhiêu?

- Biểu thuế toàn phần của thuế thu nhập cá nhân năm 2023 là bao nhiêu?

- Cá nhân không cư trú có thu nhập từ tiền lương, tiền công thì có được tính thuế TNCN bằng biểu thuế lũy tiến từng phần không?

- Cá nhân cư trú được áp dụng biểu thuế lũy tiến từng phần được xác định như thế nào?

Mức đóng thuế thu nhập cá nhân năm 2023 có tăng không?

Căn cứ công thức tính thuế thu nhập cá nhân hiện nay là dựa vào thu nhập chịu thuế cá nhân nhân và thuế suất. Mà hiện nay biểu thuế luỹ tiến từng phần và biểu thuế toàn phần của thuế thu nhập cá nhân 2023 vẫn chưa được sửa đổi bằng quy định nào mới so với năm 2022.

Do đó, tính đến thời điểm hiện nay vì các biểu thuế được quy định áp dụng trong năm 2023 vẫn không có gì thay đổi nên việc mức thuế thu nhập cá nhân trong năm 2023 có tăng hay không phụ thuộc vào thu nhập tính thuế của từng cá nhân.

Trong đó, lưu ý là đối với cán bộ, công chức, viên chức từ 01/7/2023 sẽ được tăng lương do mức lương cơ sở tăng lên 1,8 triệu đồng/tháng. Do đó lương của người nộp thuế trong trường hợp này tăng dẫn đến thu nhập chịu thuế tăng lên và lúc này mức đóng thuế thu nhập cá nhân trong năm 2023 cũng sẽ tăng theo.

Biểu thuế luỹ tiến từng phần và biểu thuế toàn phần của thuế thu nhập cá nhân năm 2023 đối với cá nhân cư trú là bao nhiêu?

Biểu thuế luỹ tiến từng phần của thuế thu nhập cá nhân năm 2023 là bao nhiêu?

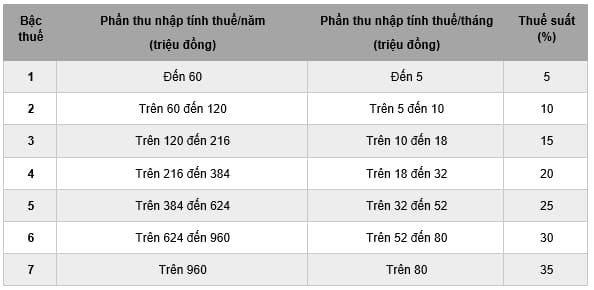

Căn cứ Điều 22 Luật Thuế Thu nhập cá nhân 2007 thì Biểu thuế lũy tiến từng phần được quy định như sau:

Lưu ý: Biểu thuế lũy tiến từng phần được áp dụng đối với thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công:

Căn cứ khoản 1 Điều 21 Luật Thuế Thu nhập cá nhân 2007 được sửa đổi bởi khoản 5 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012 thì thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công được xác định bằng tổng thu nhập chịu thuế quy định tại Điều 10 Luật Thuế Thu nhập cá nhân 2007 (sửa đổi bởi khoản 4 Điều 2 Luật về thuế sửa đổi 2014) và Điều 11 Luật Thuế Thu nhập cá nhân 2007 trừ đi các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện, các khoản giảm trừ

Biểu thuế toàn phần của thuế thu nhập cá nhân năm 2023 là bao nhiêu?

Căn cứ Điều 23 Luật Thuế Thu nhập cá nhân 2007 (sửa đổi khoản 7 Điều 2 Luật về thuế sửa đổi 2014) Biểu thuế toàn phần được quy định như sau:

Lưu ý: Biểu thuế toàn phần áp dụng đối với thu nhập tính thuế quy định tại khoản 2 Điều 21 Luật Thuế Thu nhập cá nhân 2007, cụ thể bao gồm:

Thu nhập tính thuế đối với thu nhập từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng là thu nhập chịu thuế theo quy định của Luật Thuế Thu nhập cá nhân 2007.

Cá nhân không cư trú có thu nhập từ tiền lương, tiền công thì có được tính thuế TNCN bằng biểu thuế lũy tiến từng phần không?

Căn cứ Chương 2 Luật Thuế Thu nhập cá nhân 2007 mà cụ thể là Điều 22 Luật Thuế Thu nhập cá nhân 2007 Biểu thuế lũy tiến từng phần chỉ được áp dụng đối với cá nhân cư trú.

Còn đối với cá nhân không cư trú, căn cứ Điều 26 Luật Thuế Thu nhập cá nhân 2007 có quy định về cách tính thuế TNCN đối với thu nhập từ tiền lương, tiền công như sau:

Thuế đối với thu nhập từ tiền lương, tiền công

1. Thuế đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công quy định tại khoản 2 Điều này nhân với thuế suất 20%.

2. Thu nhập chịu thuế từ tiền lương, tiền công là tổng số tiền lương, tiền công mà cá nhân không cư trú nhận được do thực hiện công việc tại Việt Nam, không phân biệt nơi trả thu nhập.

Theo đó, thuế đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công nhân với thuế suất 20%. Mà không được tính bằng biểu thuế lũy tiến từng phần như đối với cá nhân cư trú.

Cá nhân cư trú được áp dụng biểu thuế lũy tiến từng phần được xác định như thế nào?

Căn cứ khoản 1 Điều 1 Thông tư 111/2013/TT-BTC, cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, trong đó ngày đến và ngày đi được tính là một (01) ngày. Ngày đến và ngày đi được căn cứ vào chứng thực của cơ quan quản lý xuất nhập cảnh trên hộ chiếu (hoặc giấy thông hành) của cá nhân khi đến và khi rời Việt Nam. Trường hợp nhập cảnh và xuất cảnh trong cùng một ngày thì được tính chung là một ngày cư trú.

Cá nhân có mặt tại Việt Nam theo hướng dẫn trên là sự hiện diện của cá nhân đó trên lãnh thổ Việt Nam.

- Có nơi ở thường xuyên tại Việt Nam theo một trong hai trường hợp sau:

+ Có nơi ở thường xuyên theo quy định của pháp luật về cư trú:

++ Đối với công dân Việt Nam: nơi ở thường xuyên là nơi cá nhân sinh sống thường xuyên, ổn định không có thời hạn tại một chỗ ở nhất định và đã đăng ký thường trú theo quy định của pháp luật về cư trú.

++ Đối với người nước ngoài: nơi ở thường xuyên là nơi ở thường trú ghi trong Thẻ thường trú hoặc nơi ở tạm trú khi đăng ký cấp Thẻ tạm trú do cơ quan có thẩm quyền thuộc Bộ Công an cấp.

+ Có nhà thuê để ở tại Việt Nam theo quy định của pháp luật về nhà ở, với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế, cụ thể như sau:

++ Cá nhân chưa hoặc không có nơi ở thường xuyên theo hướng dẫn tại điểm b.1, khoản 1, Điều này nhưng có tổng số ngày thuê nhà để ở theo các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế cũng được xác định là cá nhân cư trú, kể cả trường hợp thuê nhà ở nhiều nơi.

++ Nhà thuê để ở bao gồm cả trường hợp ở khách sạn, ở nhà khách, nhà nghỉ, nhà trọ, ở nơi làm việc, ở trụ sở cơ quan,... không phân biệt cá nhân tự thuê hay người sử dụng lao động thuê cho người lao động.

Trường hợp cá nhân có nơi ở thường xuyên tại Việt Nam theo quy định tại khoản này nhưng thực tế có mặt tại Việt Nam dưới 183 ngày trong năm tính thuế mà cá nhân không chứng minh được là cá nhân cư trú của nước nào thì cá nhân đó là cá nhân cư trú tại Việt Nam.

Việc chứng minh là đối tượng cư trú của nước khác được căn cứ vào Giấy chứng nhận cư trú. Trường hợp cá nhân thuộc nước hoặc vùng lãnh thổ đã ký kết Hiệp định thuế với Việt Nam không có quy định cấp Giấy chứng nhận cư trú thì cá nhân cung cấp bản chụp Hộ chiếu để chứng minh thời gian cư trú.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- 05 Hành vi bị nghiêm cấm khi tổ chức cơ quan Điều tra hình sự? Trách nhiệm của cơ quan trong hoạt động Điều tra?

- Suy dinh dưỡng là gì? Người bệnh suy dinh dưỡng nặng thì bác sĩ điều trị cần phải làm như thế nào?

- Ủy ban Thường vụ Quốc hội tự mình đề xuất xây dựng luật, nghị quyết của Quốc hội trong trường hợp nào?

- Đơn vị được Ban tổ chức lễ hội giao thực hiện tiếp nhận, quản lý và sử dụng kinh phí cho công tác tổ chức lễ hội có trách nhiệm như thế nào?

- Chương trình lập pháp hằng năm của Quốc hội theo Luật Ban hành văn bản quy phạm pháp luật có nội dung thế nào?