Hàng hóa dịch vụ mua vào chịu thuế GTGT 8% kê khai Phụ lục giảm thuế GTGT HTKK 5.2.2 như thế nào?

Hàng hóa dịch vụ mua vào áp thuế GTGT 8% kê khai Phụ lục giảm thuế GTGT HTKK 5.2.2 như thế nào?

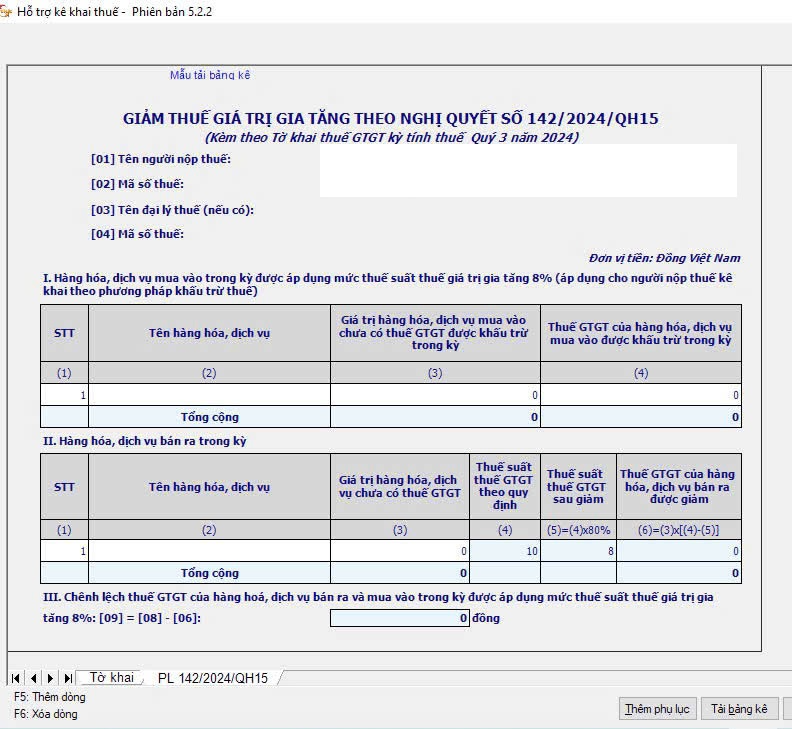

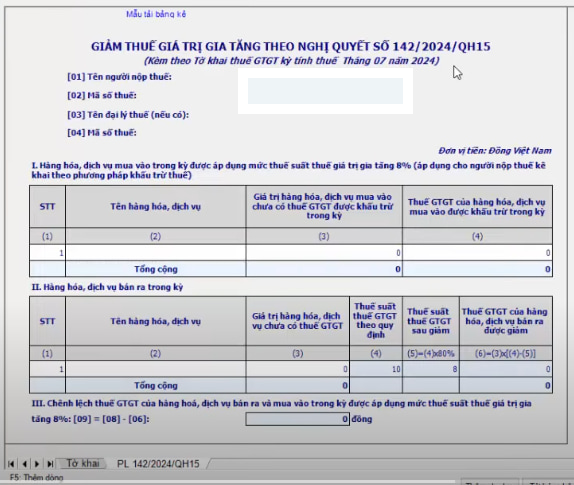

Theo giao diện kê khai tờ khai thuế GTGT theo phụ lục giảm thuế GTGT 2% theo Nghị quyết 142/2024/QH15 đã được cập nhật trên phiên bản HTKK 5.2.2.

Đồng thời, căn cứ tại trình tự thực hiện giảm thuế GTGT theo Nghị định 72/2024/NĐ-CP hướng dẫn như sau:

- Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ được áp dụng mức thuế suất thuế GTGT 8%, khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán.

Căn cứ hóa đơn giá trị gia tăng, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

Như vậy, khác với các lần giảm thuế trước, thì khi kê khai phụ lục giảm thuế GTGT 2% trên phần mềm HTKK phiên bản 5.2.2 theo Nghị quyết 142/2024/QH15, phải bao gồm cả các hóa đơn dịch vụ mua vào trong kỳ, thuộc đối tượng áp dụng mức thuế GTGT 8%.

Hàng hóa dịch vụ mua vào chịu thuế GTGT 8% kê khai Phụ lục giảm thuế GTGT HTKK 5.2.2 như thế nào?

Hướng dẫn kê khai phụ lục giảm thuế GTGT 2% trên HTKK 5.2.2 theo Nghị quyết 142 và Nghị định 72/2024?

Việc thực hiện kê khai tờ khai thuế GTGT theo phụ lục giảm thuế GTGT 2% theo Nghị quyết 142 đã được cập nhật trên phiên bản HTKK 5.2.2.

Theo đó, người nộp thuế thực hiện như sau:

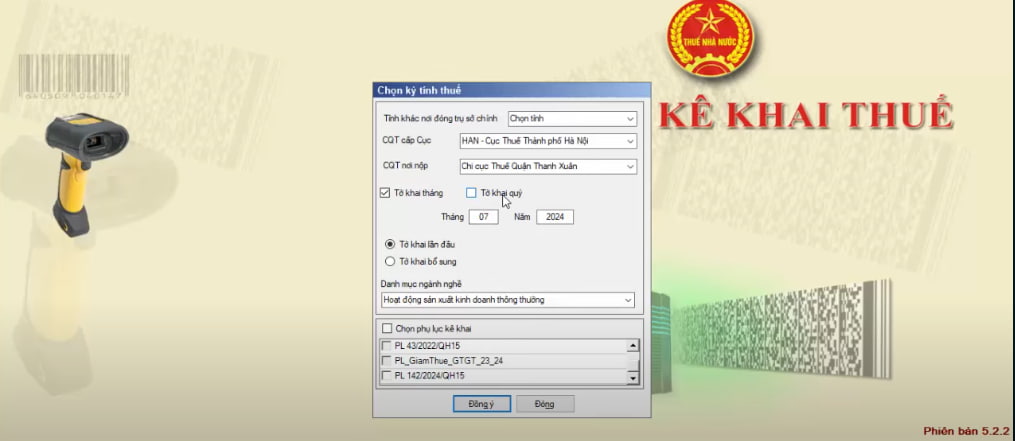

Bước 1: Chọn Tờ khai tháng hoặc Quý (Áp dụng từ tờ khai thuế tháng 7/2024 và Tờ khai Quý 3) phụ lục kê khai giảm thuế GTGT sẽ chọn PL 142/2024/QH15

Bước 2: Hệ thống sẽ chuyển sang bảng kê hàng hóa, dịch vụ được giảm thuế GTGT

Bước 3: Người nộp thuế thực hiện điền hàng hóa dịch vụ được giảm thuế và giá trị hàng hóa chưa tính thuế, lúc này cột (4) sẽ tự động hiển thị số thuế GTGT tương ứng với mức thuế suất 8%.

Ngoài ra, người nộp thuế có thể tải mẫu bảng kê giảm thuế GTGT và điền hàng hóa, dịch vụ tại mẫu excel và thực hiện tải bảng kê lên.

Lưu ý: Trường hợp trong kỳ tính thuế, người nộp thuế chỉ có hàng hóa, dịch vụ mua vào và không có bán ra thì không phải thực hiện phụ lục giảm thuế GTGT theo Nghị quyết 142/2024/QH15.

Trình tự thực hiện và thời gian giảm thuế GTGT theo Nghị định 72/2024 như thế nào?

Về trình tự, thủ tục thực hiện:

Căn cứ tại khoản 3 Điều 1 Nghị định 72/2024/NĐ-CP quy định trình tự, thủ tục thực hiện giảm thuế GTGT như sau:

- Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ:

Khi lập hoá đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại dòng thuế suất thuế GTGT ghi “8%”; tiền thuế GTGT; tổng số tiền người mua phải thanh toán.

Căn cứ hóa đơn GTGT, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế GTGT đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế GTGT đầu vào theo số thuế đã giảm ghi trên hóa đơn GTGT.

Trường hợp khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn GTGT phải ghi rõ thuế suất của từng hàng hóa, dịch vụ.

- Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu:

Khi lập hoá đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm.

Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế GTGT theo Nghị quyết số 142/2024/QH15”.

Trường hợp khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm.

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế GTGT chưa được giảm theo quy định tại Nghị định này thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ. Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

Về thời gian giảm thuế GTGT:

Theo quy định tại Điều 2 Nghị định 72/2024/NĐ-CP thì thời gian giảm thuế GTGT từ 01/7/2024 đến hết ngày 31/12/2024.

Sau thời gian này các đối tượng được giảm thuế GTGT sẽ quay về mức thuế suất cũ theo Luật Thuế giá trị gia tăng 2008 trong trường hợp không có văn bản chỉ đạo tiếp theo.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Thanh toán tiền thuê phòng nghỉ tại nơi đến công tác theo hình thức khoán được thực hiện như thế nào?

- Không nộp tiền sử dụng đất nhưng không bị thu hồi đất trong trường hợp nào? Áp dụng bảng giá đất để tính tiền sử dụng đất trong trường hợp nào?

- Giấy tờ tài liệu nào thuộc phạm vi thực hiện số hóa theo cơ chế một cửa, một cửa liên thông tại cơ quan thuế?

- Đăng tải thông tin tiết lộ nội dung hồ sơ mời thầu trước thời điểm phát hành trái quy định pháp luật bị xử phạt vi phạm hành chính bao nhiêu tiền?

- Việc ban hành văn bản định giá hoặc điều chỉnh mức giá do cơ quan nhà nước có thẩm quyền định giá ban hành được thực hiện thế nào?