Cách thêm người phụ thuộc vào ứng dụng VNeID để được giảm trừ gia cảnh mới nhất? Hướng dẫn chi tiết?

- Cách thêm người phụ thuộc vào ứng dụng VNeID để được giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân mới nhất?

- Mức giảm trừ gia cảnh đối với mỗi người phụ thuộc cho người nộp thuế thu nhập cá nhân là bao nhiêu?

- Những đối tượng nào được tính là người phụ thuộc để áp dụng mức giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân?

Cách thêm người phụ thuộc vào ứng dụng VNeID để được giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân mới nhất?

Tham khảo các bước thêm người phụ thuộc vào ứng dụng VNeID để được giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân mới nhất dưới đây:

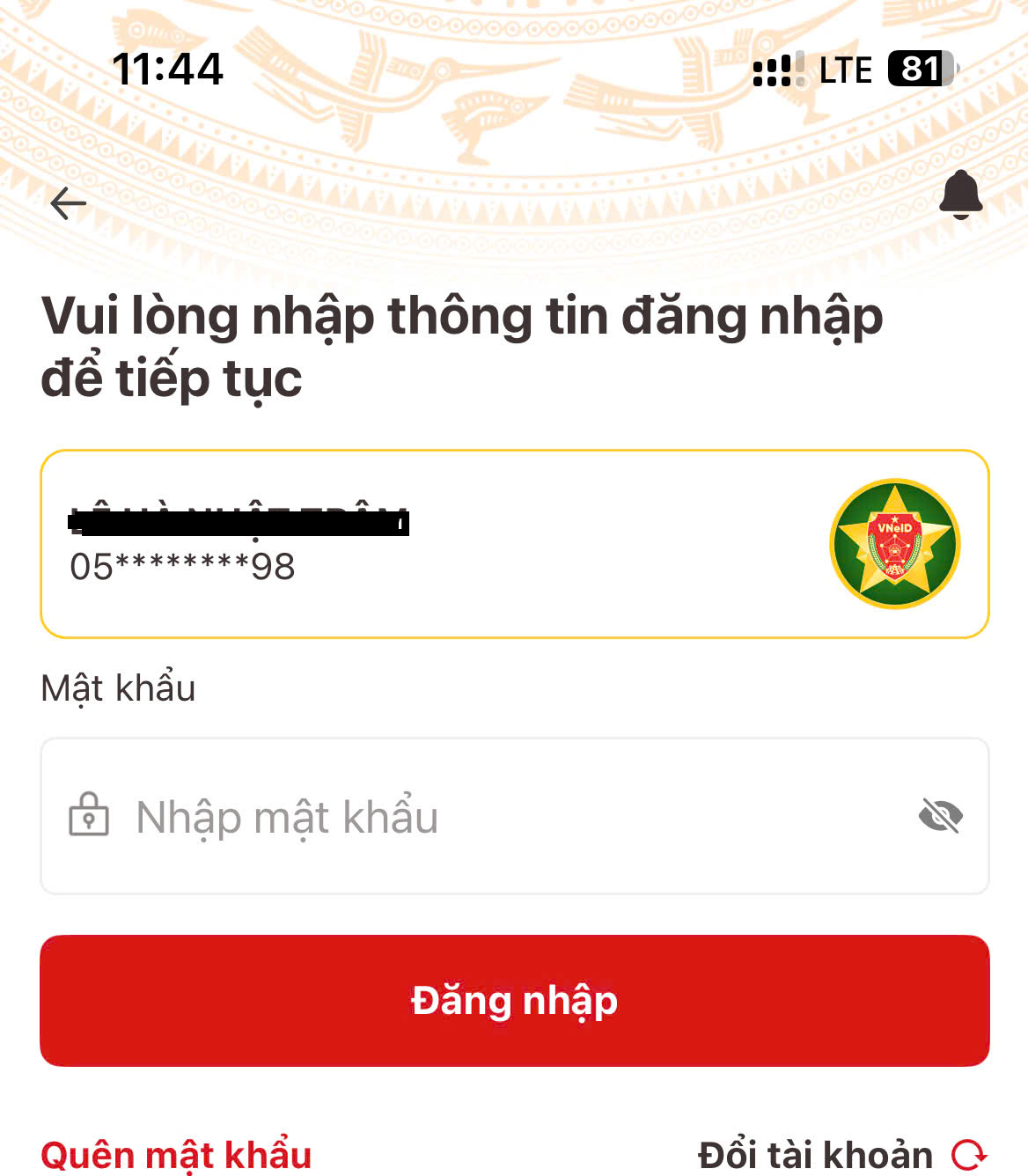

Bước 1: Cập nhật ứng dụng VNeID phiên bản mới nhất và đăng nhập/đăng ký vào tài khoản

Trước tiên, người dùng cần cập nhật ứng dụng lên phiên bản mới nhất thông qua Google Play hoặc App Store.

Sau khi cập nhật xong, người dùng đăng nhập vào tài khoản cần thêm người phụ thuộc.

Trường hợp chưa có tài khoản thì đăng ký bằng số căn cước và số điện thoại, sau đó thực hiện theo hướng dẫn để kích hoạt tài khoản.

Lưu ý: Tài khoản thêm người phụ thuộc để giảm trừ gia cảnh phải được định danh ở mức 2.

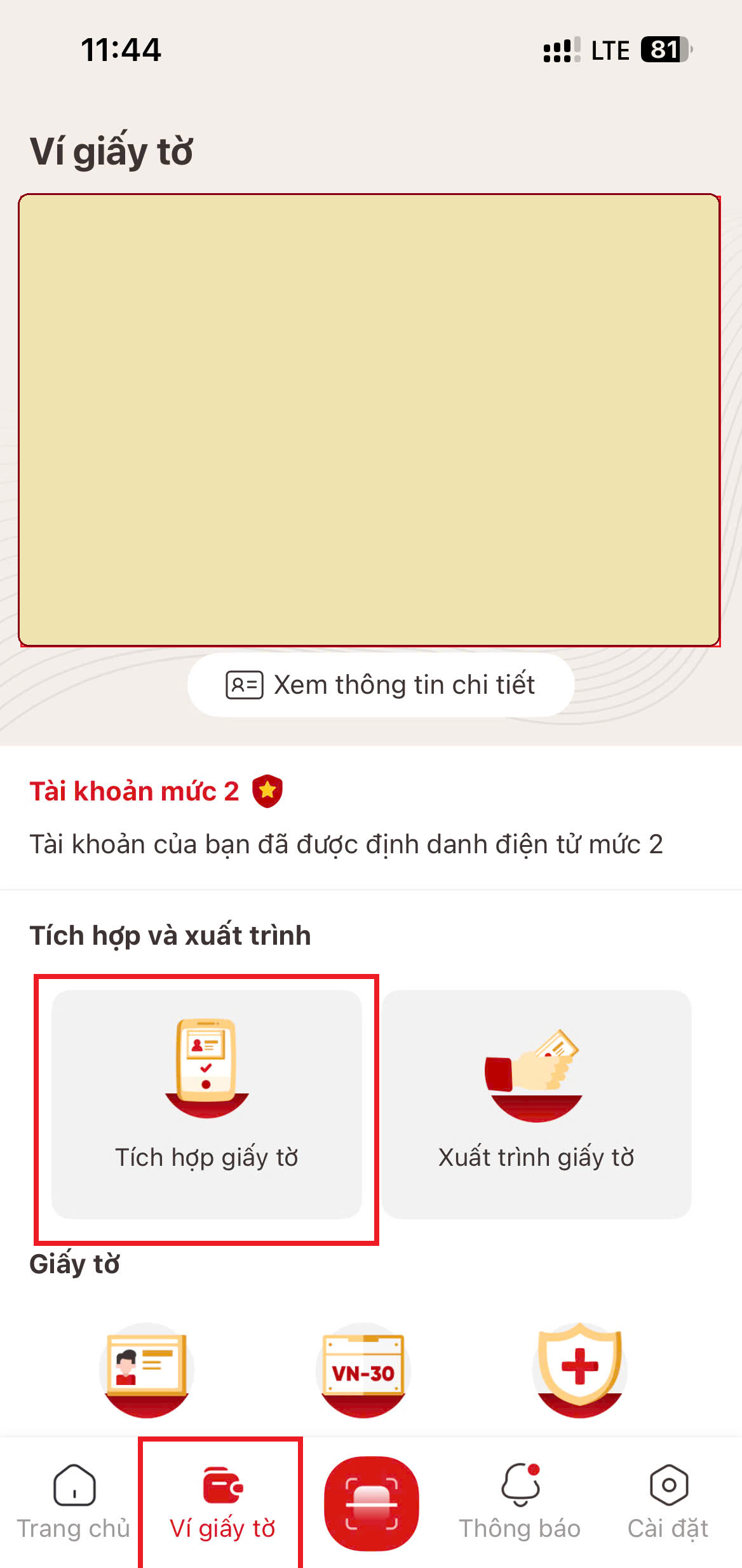

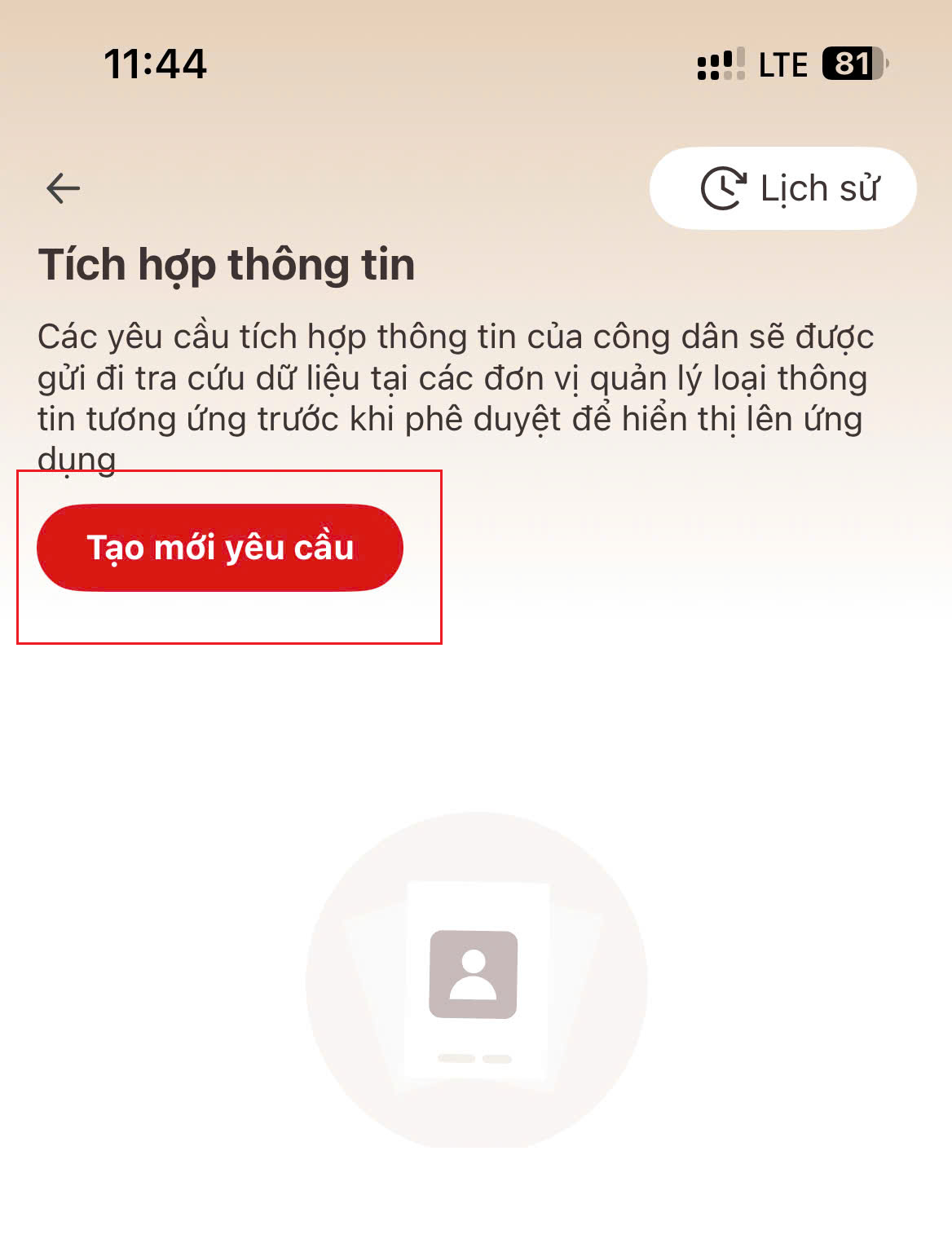

Bước 2: Tích hợp thông tin

Tại giao diện mục "Ví giấy tờ", người dùng chọn ô "Tích hợp giấy tờ" và "Tạo mới yêu cầu".

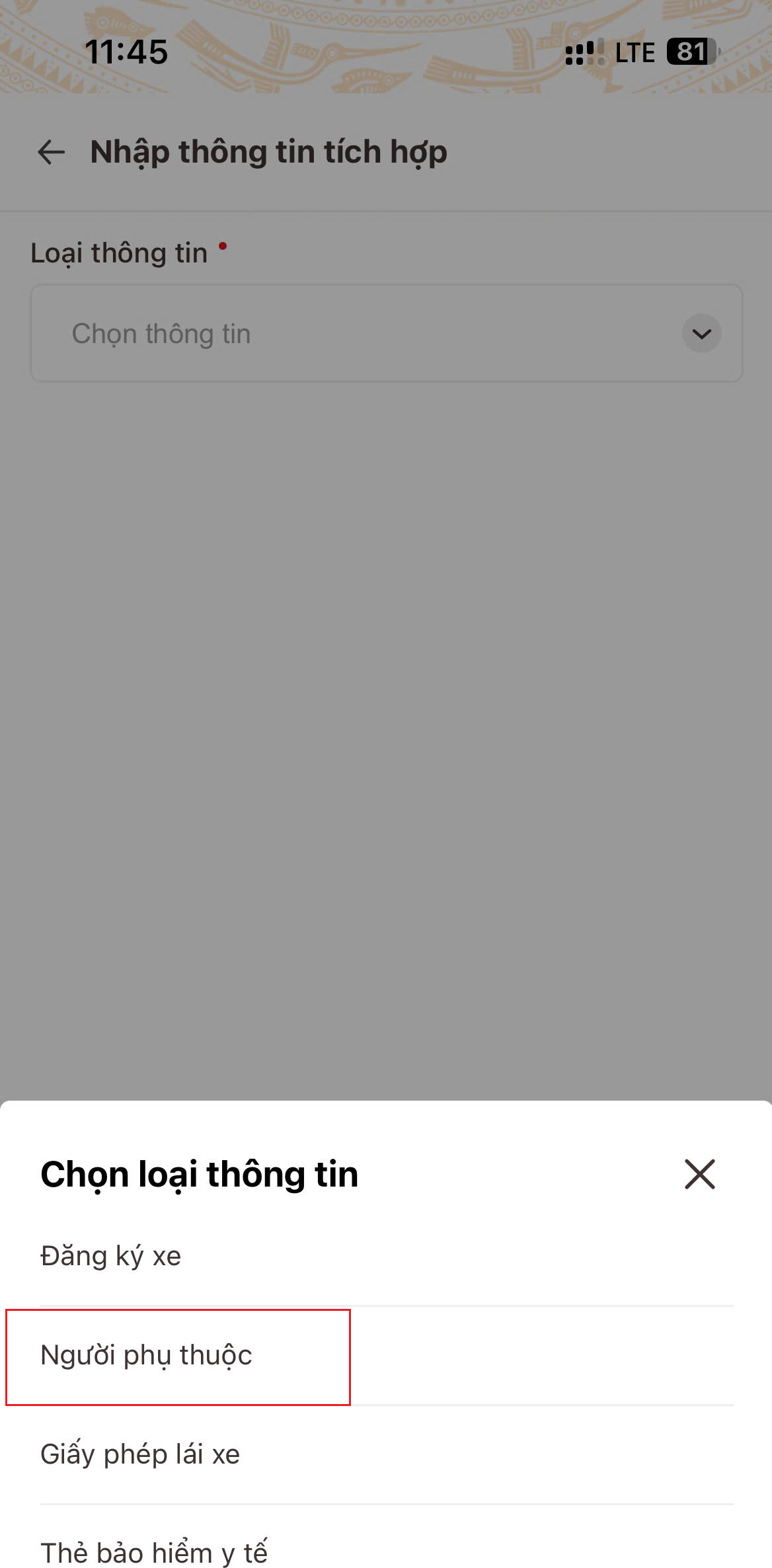

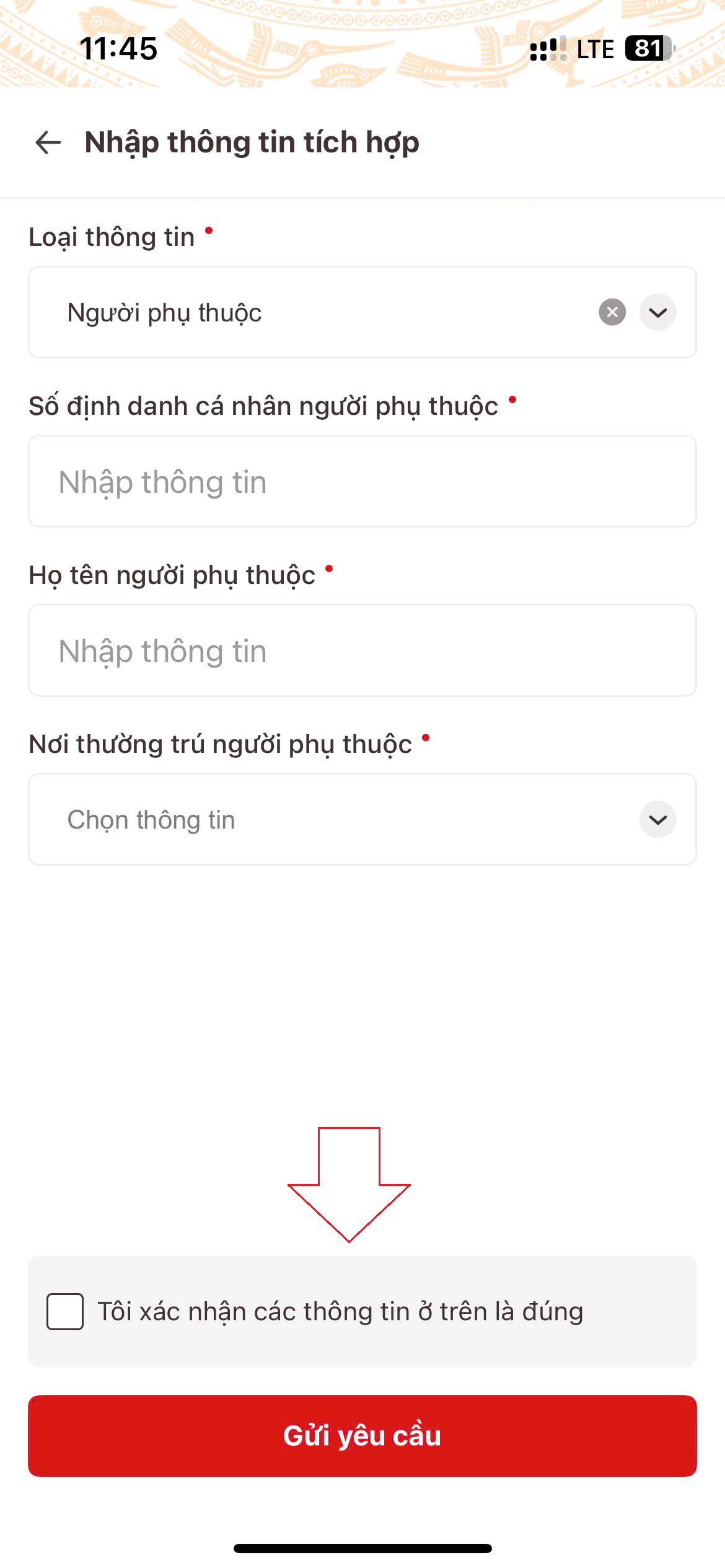

Bước 3: Điền thông tin người phụ thuộc

Trong cửa sổ mới hiện ra, điền đầy đủ các thông tin cần thiết bao gồm:

- Số định danh cá nhân của người phụ thuộc (tức là số căn cước)

- Họ và tên của người phụ thuộc

- Nơi thường trú của người phụ thuộc

Sau đó đánh dấu vào ô “Tôi xác nhận các thông tin ở trên là đúng” rồi nhấn “Gửi yêu cầu”.

Khi hoàn tất thông tin và gửi yêu cầu, ứng dụng sẽ hiển thị trạng thái đã tiếp nhận thông tin của người dùng.

Khi hoàn tất, bạn sẽ nhận được thông báo trong phần Tích hợp thông tin.

Mức giảm trừ gia cảnh đối với mỗi người phụ thuộc cho người nộp thuế thu nhập cá nhân là bao nhiêu?

Căn cứ theo quy định tại Điều 1 Nghị quyết 954/2020/UBTVQH14 về mức giảm trừ gia cảnh cụ thể như sau:

Mức giảm trừ gia cảnh

Điều chỉnh mức giảm trừ gia cảnh quy định tại khoản 1 Điều 19 của Luật Thuế thu nhập cá nhân số 04/2007/QH12 đã được sửa đổi, bổ sung một số điều theo Luật số 26/2012/QH13 như sau:

1. Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

2. Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Như vậy, mức giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng theo quy định.

Cách thêm người phụ thuộc vào ứng dụng VNeID để được giảm trừ gia cảnh mới nhất? Các bước thực hiện? (Hình từ internet)

Những đối tượng nào được tính là người phụ thuộc để áp dụng mức giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân?

Căn cứ theo quy định tại điểm d khoản 1 Điều 9 Thông tư 111/2013/TT-BTC về người phụ thuộc để áp dụng mức giảm trừ gia cảnh như sau:

(1) Con: con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng, cụ thể gồm:

- Con dưới 18 tuổi (tính đủ theo tháng).

Ví dụ 10: Con ông H sinh ngày 25 tháng 7 năm 2014 thì được tính là người phụ thuộc từ tháng 7 năm 2014.

- Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động.

- Con đang theo học tại Việt Nam hoặc nước ngoài tại bậc học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông (tính cả trong thời gian chờ kết quả thi đại học từ tháng 6 đến tháng 9 năm lớp 12) không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

(2) Vợ hoặc chồng của người nộp thuế đáp ứng điệu kiện tại điểm đ, khoản 1, Điều này.

(3) Cha đẻ, mẹ đẻ; cha vợ, mẹ vợ (hoặc cha chồng, mẹ chồng); cha dượng, mẹ kế; cha nuôi, mẹ nuôi hợp pháp của người nộp thuế đáp ứng điều kiện tại điểm đ khoản 1 Điều này.

(4) Các cá nhân khác không nơi nương tựa mà người nộp thuế đang phải trực tiếp nuôi dưỡng và đáp ứng điều kiện tại điểm đ, khoản 1, Điều này bao gồm:

- Anh ruột, chị ruột, em ruột của người nộp thuế.

- Ông nội, bà nội; ông ngoại, bà ngoại; cô ruột, dì ruột, cậu ruột, chú ruột, bác ruột của người nộp thuế.

- Cháu ruột của người nộp thuế bao gồm: con của anh ruột, chị ruột, em ruột.

-Người phải trực tiếp nuôi dưỡng khác theo quy định của pháp luật.

Như vậy, người phụ thuộc được áp dụng mức giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân bao gồm các đối tượng đã nêu.

Ngoài ra, đối với người phụ thuộc trong độ tuổi lao động, để được tính giảm trừ gia cảnh, họ phải đáp ứng các điều kiện theo quy định tại điểm đ khoản 1 Điều 9 Thông tư 111/2013/TT-BTC bao gồm:

(1) Bị khuyết tật, không có khả năng lao động.

(2) Không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

(3) Đối với người ngoài độ tuổi lao động phải không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Tử vi 12 con giáp hôm nay 30 4 2025 chi tiết? Tử vi hôm nay ngày 30 4 2025 của 12 con giáp?

- Tổng hợp lịch bắn pháo hoa tối 30 4 các tỉnh thành? Có bao nhiêu tỉnh tổ chức bắn pháo hoa vào tối ngày 30 4 2025?

- Vĩnh Long bắn pháo hoa 29 4 lúc mấy giờ? Xem pháo hoa Vĩnh Long ngày 29 4 tại địa điểm nào? Lịch bắn pháo hoa Vĩnh Long?

- Trình diễn drone 30 4 ở đâu? Trình diễn drone 30 4 mấy giờ? Nội dung tuyên truyền lễ 30/4/1975 - 30/4/2025?

- Mẫu biên bản thỏa thuận về việc chia tài sản riêng của vợ chồng khi ly hôn? Tài sản phục vụ nhu cầu thiết yếu của vợ, chồng có được coi là tài sản riêng không?