Cách viết mẫu cam kết 08 thuế thu nhập cá nhân? Tải về mẫu cam kết thuế TNCN mới nhất hiện nay?

Cách viết mẫu cam kết 08 thuế thu nhập cá nhân? Tải về mẫu cam kết thuế TNCN mới nhất hiện nay?

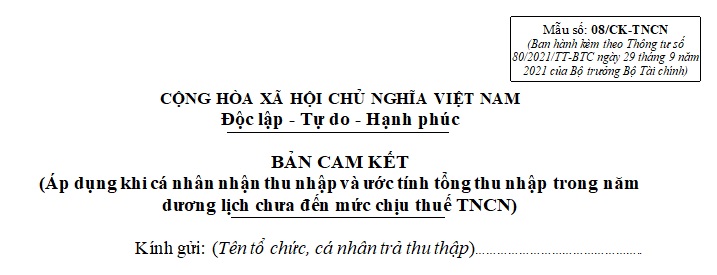

Mẫu bản cam kết thuế thu nhập cá nhân áp dụng khi cá nhân nhận thu nhập và ước tính tổng thu nhập trong năm dương lịch chưa đến mức chịu thuế TNCN là Mẫu số 08/CK-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC

Tải về Bản cam kết thuế thu nhập cá nhân

Cách viết mẫu cam kết 08 thuế thu nhập cá nhân

- Mục “Kính gửi”: Ghi tên tổ chức, cá nhân trả thu nhập, không phải ghi tên cơ quan thuế (ví dụ như công ty, doanh nghiệp,…).

- Mục “Tôi tên là”: Ghi đầy đủ họ và tên của mình.

- Mục “Mã số thuế”: Ghi đầy đủ mã số thuế của mình.

- Mục “Địa chỉ cư trú”: Ghi nơi địa chỉ cư trú (thường trú, tạm trú).

- Ghi ước tính tổng thu nhập của mình trong năm dương lịch chưa đến mức phải nộp thuế (ghi cả phần số và phần chữ).

Ghi chú:(*) Số tiền khai tại mục này được xác định bằng mức giảm trừ gia cảnh được tính trong năm:

Ví dụ:

- Trường hợp người cam kết không có người phụ thuộc: số tiền khai là 11 triệu đồng x 12 tháng = 132 triệu đồng.

- Trường hợp người cam kết có 01 người phụ thuộc thực tế phải nuôi dưỡng trong năm là 10 tháng:

Số tiền khai | = | 132 triệu đồng | + | 4,4 triệu đồng | x | 10 tháng | = | 176 triệu đồng |

- Đề nghị: Ghi tên tổ chức, cá nhân trả thu nhập.

- Ngày/tháng/năm: Ghi địa điểm là tỉnh/thành và ngày tháng năm viết bản cam kết.

- Ký tên: Ký và ghi rõ họ tên.

Cách viết mẫu cam kết 08 thuế thu nhập cá nhân? Tải về mẫu cam kết thuế TNCN mới nhất hiện nay? (Hình từ Internet)

Mức giảm trừ gia cảnh đối với cá nhân cư trú có thu nhập tiền lương, tiền công hiện nay là bao nhiêu?

Căn cứ tại Điều 1 Nghị quyết 954/2020/UBTVQH14 thì mức giảm trừ gia cảnh đối với cá nhân cư trú có thu nhập tiền lương, tiền công hiện nay như sau:

(1) Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

(2) Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Lưu ý số 1: Theo quy định tại khoản 2, 3, 4, 5 Điều 12 Nghị định 65/2013/NĐ-CP thì:

(1) Mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải nuôi dưỡng thì phải tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

(2) Đối tượng và căn cứ xác định người phụ thuộc mà người nộp thuế có nghĩa vụ nuôi dưỡng quy định tại khoản 1 Điều này như sau:

- Con (bao gồm con đẻ, con nuôi hợp pháp, con riêng của vợ, con riêng của chồng) dưới 18 tuổi;

- Con (bao gồm con đẻ, con nuôi hợp pháp, con riêng của vợ, con riêng của chồng) từ 18 tuổi trở lên bị khuyết tật không có khả năng lao động;

- Con (bao gồm con đẻ, con nuôi hợp pháp, con riêng của vợ, con riêng của chồng) đang học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông mà không có thu nhập hoặc có thu nhập không vượt quá mức thu nhập quy định tại (3);

- Người ngoài độ tuổi lao động, người trong độ tuổi lao động theo quy định của pháp luật nhưng bị khuyết tật không có khả năng lao động mà không có thu nhập hoặc có thu nhập nhưng không vượt quá mức thu nhập quy định tại (3), bao gồm:

+ Vợ hoặc chồng của người nộp thuế;

+ Cha đẻ, mẹ đẻ, cha dượng, mẹ kế, cha mẹ nuôi hợp pháp, cha vợ, mẹ vợ (hoặc cha chồng, mẹ chồng) của người nộp thuế;

+ Cá nhân khác không nơi nương tựa mà người nộp thuế phải trực tiếp nuôi dưỡng.

(3) Mức thu nhập làm căn cứ xác định người phụ thuộc được áp dụng giảm trừ là mức thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

(4) Người nộp thuế tự kê khai số lượng người phụ thuộc kèm theo giấy tờ hợp pháp và tự chịu trách nhiệm trước pháp luật về tính chính xác của việc kê khai.

Lưu ý số 2: Các quy định về thu nhập từ kinh doanh tại Điều 12 Nghị định 65/2013/NĐ-CP bị bãi bỏ bởi khoản 4 Điều 6 Nghị định 12/2015/NĐ-CP.

Người nộp thuế thu nhập cá nhân là ai?

Căn cứ tại Điều 2 Nghị định 65/2013/NĐ-CP thì người nộp thuế thu nhập cá nhân bao gồm cá nhân cư trú và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật Thuế thu nhập cá nhân 2007 (được sửa đổi bởi khoản 1, 2 Điều 2 Luật sửa đổi các Luật về thuế 2014, khoản 1 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012) và Điều 3 Nghị định 65/2013/NĐ-CP (được sửa đổi bởi khoản 1, 2, 3, 4, 5 Điều 2 Nghị định 12/2015/NĐ-CP).

Phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau:

- Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập;

- Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả thu nhập.

Trong đó:

(1) Cá nhân cư trú là người đáp ứng một trong các điều kiện sau:

(i) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

Cá nhân có mặt tại Việt Nam theo quy định tại điểm này là sự hiện diện của cá nhân đó trên lãnh thổ Việt Nam.

(ii) Có nơi ở thường xuyên tại Việt Nam theo một trong hai trường hợp sau:

- Có nơi ở đăng ký thường trú theo quy định của pháp luật về cư trú;

- Có nhà thuê để ở tại Việt Nam theo quy định của pháp luật về nhà ở, với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế.

Trường hợp cá nhân có nơi ở thường xuyên tại Việt Nam theo quy định tại Điểm này nhưng thực tế có mặt tại Việt Nam dưới 183 ngày trong năm tính thuế mà cá nhân không chứng minh được là đối tượng cư trú của nước nào thì cá nhân đó là đối tượng cư trú tại Việt Nam.

(2) Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại mục (1).

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Cán bộ điều tra bố trí ở Công an cấp xã do cơ quan nào quản lý? Nhiệm vụ, quyền hạn và trách nhiệm quy định ra sao?

- Thông tin về thi hành văn bản quy phạm pháp luật được thu thập từ các nguồn nào? Nội dung xử lý kết quả gồm những gì?

- Sau sáp nhập đơn vị hành chính cấp xã được sắp xếp dựa vào nguyên tắc nào theo Đề án ban hành kèm Quyết định 759?

- Học sinh cấp 3 cần đạt những tiêu chuẩn gì để được công nhận xếp loại xuất sắc? Ai có trách nhiệm lập danh sách học sinh cấp 3 được khen thưởng?

- Có trang cấp phương tiện bảo vệ cá nhân khi người lao động làm việc với yếu tố sinh học độc hại không?